理财时,“长期投资”这个词经常被提及。尤其是股票类产品,“A股具有长期配置价值”、“股市长期方向向上”、“淡化短期波动,把握长期机会”等等表述估计许多投资者都听腻了,似乎投资股票基金,任何解决不了的问题,都可以交给时间,只要持有时间足够长,就能反败为胜,化亏为盈。

然而,长期投资究竟是多长呢?一年?三年?五年?

沪深300指数2021至2023连续回撤三年,不少投资者可能已对“长期投资”这个概念失望了。即便是牛长熊短的美股,若在互联网泡沫的顶峰入市,也要等待近10年才能有不错的收益。更极端的例子在日本,上世纪80年代末投资日股,则要花费30年时间才能感受到长期投资的意义。

所以,究竟该如何理解长期投资?长期究竟是多长?时间究竟能不能解决问题?等待到底有没有意义?

长期投资的意义

时间确实能产生价值

投资的本质,其实就是投入本金,付出时间,换取回报的过程。所以耐心等待,任时光流逝,长期持有,是有一定必要性的。股票基金更是如此。

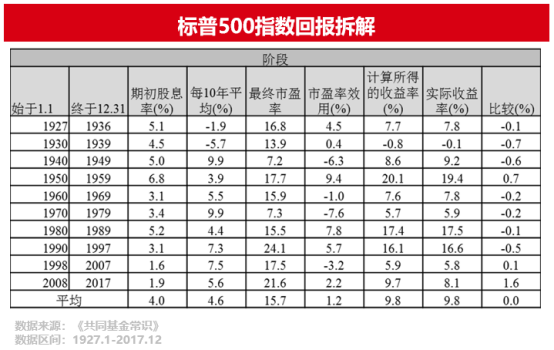

约翰·伯格的经典著作,《共同基金常识》中,将股市回报进行了拆解。

由上图可见,约翰·伯格以每十年为一个周期进行统计,发现标普500指数每个10年的实际收益率与股息率、盈利增长率、市盈率变化三者之和相差不多。所以股票投资回报率,其实可以拆分成这三部分的加总。

其中,市盈率变化是最不确定的,所谓市盈率,就是投资者对股市的定价,这种定价有时受情绪和预期影响,时而恐慌时而贪婪,难以捉摸。而股息率和盈利增长率则由企业基本面决定,这个就是时间创造价值的部分。

所以说股票基金应该长期投资,其实就是指付出时间,利用企业股息率和盈利增长率的确定性,对抗短期估值变化的不确定性。或者说利用长期价值增长对抗短期股价波动。好比在一个向上运行的滚梯上,情绪的力量能把你从最高一阶拉到最低一阶,但只要你耐心的站在滚梯上,等上一段时间,向上的力量又能让你回到高点。

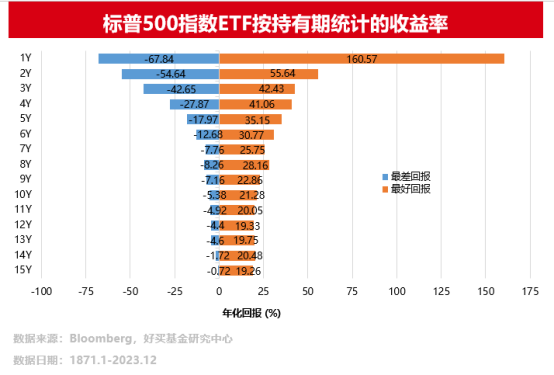

上图中,我们统计了标普500指数ETF不同持有期的投资年化回报。如果仅持有一年,那收益很大程度上会受估值波动影响,最幸运的时候能赚160%,最不幸的时候则是亏去67.84%。

而随着我们持有期限的增长,企业盈利的时间价值开始抵御市场情绪波动,如果我们的持有期限延长到15年,那最幸运的情况是获取19.26%的年化回报,最糟糕的情况则是-0.72%的年化回报。

基于这个数据结果,我们起码能得出两个结论:

一、如果时间能创造价值的话(搭上美国经济顺风车的标普500指数盈利持续增长),长期持有确实能治愈伤口。

二、即便持有长达十五年也不意味着投资回报就肯定是正的。

所以我们要辩证的看待长期投资,有些时候确实要付出些时间,但也不能指望时间可以解决一切问题。

长期投资的误区

时间不能解决一切问题

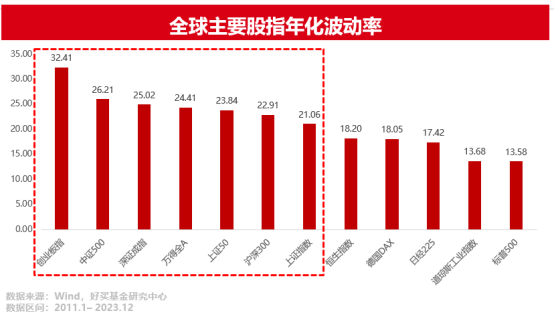

“长期投资”仅是简单的四个字,但背后的难度则是巨大的。尤其是在波动剧烈的A股市场,呼吁投资者做好长期投资,持有三年、五年甚至十年,其实是要求投资者长期承担20%+的年化波动,其中难度可想而知。

一件事情,即便它再有意义,再有益处,但若我们做不到,那它的效果也是0。

所以,关于长期投资,第一个需要注意的是:一定不要忽视长期投资的难度,波动越大的品种,长期持有的难度越大。

另一个关于长期投资的误区,上文也有提到,只有时间能创造价值的资产,才有长期投资的意义。

所以,时间不能解决一切问题,它只能在一些资产上,一定程度的解决问题。

最后,回答开篇提到的问题,股票基金的“长期持有”,是要多“长期”呢?

如果基金能随着时间持续创造价值,那当然是持有越长越好,大可不用在意具体的持有期限。反之,毁灭价值的产品,持有一秒都显得长了。

这里面的两个关键点,一是要拿得住,这就需要投资者有办法去降低波动,资产配置可以弱化单一资产对投资者的影响,而定投类的分步建仓策略则能淡化买入时点对投资者的干扰。

另外,如何选出具有时间价值的资产或产品,则是一个更有挑战性的问题了。这不仅需要长期持有,更需要对相应产品的长期跟踪和判断。

以上两方面的内容,其实涉及到研习社“投资长宽高”理念中,“宽”和“高”的部分,我们会在相关课程中详细讲解。

总结下来,我们需要客观看待长期投资,只有在能随时间创造价值,且我们有能力长期持有的前提下,长期投资才能真正的解决问题。

风险提示:投资有风险,决策须谨慎。投资人请详阅基金的法律文件,并自行承担投资基金的风险。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。

还可输入200字