买量化产品,也不是总让我们省心。以大家熟知的市场中性产品为例,市场中性产品的公认特征是:不受股市影响(毕竟“市场中性”嘛),低波动,提供绝对收益。

但持有下来,有些人可能会感觉,股市大跌的时候市场中性产品也跌啊!中性产品持有了半年,也没绝对收益啊,还不如货币基金!

接下来我们就分析一下市场中性产品的风险收益特征,看看究竟哪些因素在影响产品净值,中性产品风险到底高不高?

影响中性产品收益的因素管理人超额+对冲成本

市场中性产品,量化管理人努力找出比指数涨得多或比指数跌的少的股票,然后运用金融工具对冲掉市场风险,这样就赚到了选股的钱,也是我们常说的超额收益或Alpha。

影响市场中性产品收益的因素主要有两个:

一、管理人创造超额的能力

即管理人实现的收益能否超过指数。这一方面跟管理人策略有效性、投研实力有关,一方面也和市场环境相关。跑赢指数,需要天时地利人和,这个问题我们在后文会详加分析。

二、对冲成本

多数市场中性产品靠做空股指期货对冲,这里的对冲成本就是基差。投资市场中性产品,一定要把基差这个事情搞清楚,如果你还不明白“基差”是什么,可以看看好买商学院这篇文章:市场中性VS固收产品,究竟哪个更适合你?

简单来说,基差对中性产品收益的影响,一方面我们要看中性产品建仓时点的基差,这是我们要承担的总的对冲成本。另一方面就是中性产品持有过程中,基差的动态变化会阶段性影响产品业绩。

所以投资中性产品时,一是选超额稳定的管理人,二是尽量在基差较小的时候买入,因为我们付出的总对冲成本较低。

持有中性产品过程中,基差的波动会影响中性产品的阶段性收益,同时,管理人超额收益的变化也会带来中性产品的收益波动。

我们希望量化管理人能持续不断的创造超额,但有时事与愿违,量化机构并非所有时候都能跑赢指数。那么哪些因素影响着量化机构的超额,从而影响了我们手里中性产品的收益呢?

影响量化超额的市场因素

成交+波动+个股分化度

这里我们主要看下量化私募主打的量价策略。

量价策略的超额水平与市场环境有关。一般而言,在高成交、高波动、个股高分化的行情下,量价策略容易跑出超额。

高成交意味着更小的冲击成本,高波动意味着更好的赔率,个股高分化意味着更多的机会。以上条件满足的越多,量化机构越好创造超额;反之,当多项条件不利时,量化机构可能跑不出超额,我们持有的中性产品可能不赚钱,甚至亏钱。

以下列举了历史上量价策略跑不出超额的几种情况。

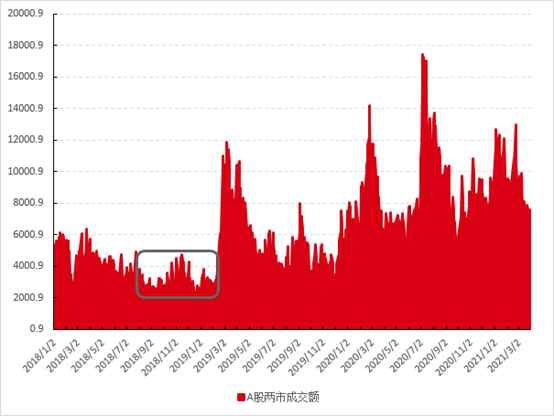

一、2018年10月-11月:A股成交降至冰点,量价策略不易发挥

2018年末至2019年初,A股成交低迷,两市日成交额降至历史低位。高换手的量价策略对市场流动性要求较高。两市成交低迷时,交易成本上升,量价策略较难发挥。

2018.1-2021.3A股两市成交额变化

数据来源:Wind,好买基金研究中心

数据日期:2018.1-2021.3

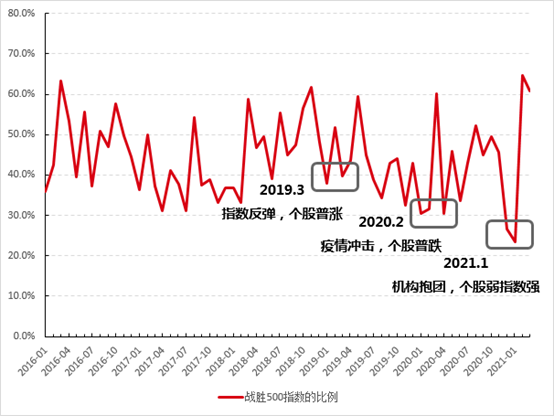

二、2019年2月-3月:个股普涨,量化选股较难跑赢指数

2019年2月到3月,A股主要指数快速拉涨逾20%,日内波动率逐步上升,两市成交额急速放大。

市场流动性环境虽大幅改善,但同期量价策略却没有跑赢指数,因为市场快速反弹过程中,几乎所有的股票同时上涨,很难选出跑赢指数的个股。

除了市场流动性以外,量化选股的有效性还要建立在另一个客观条件下,即全市场有足够多跑赢指数的股票。这是由于量化选股的持仓都在几百到上千只股票,不会集中持有少数股票,如果绝大多数股票都跑不赢指数,那么再好的策略也无法做出明显的超额收益。

以中证500指数为例,2019年3月,全市场能跑赢中证500的个股比例不到40%,这种极端环境下量化选股的优势难以体现。

2016.1-2021.3跑赢中证500个股数量占比

数据来源:Wind,好买基金研究中心

数据日期:2016.1-2021.3

多数个股同涨同跌的情形并不罕见。比如2020年春节后,疫情恐慌造成全市场普跌,2020年2月全市场仅31.6%的个股能跑赢中证500指数。再比如2021年1月,机构抱团行情走向极致,少数蓝筹股强,多数个股弱,全市场仅23.5%的股票能跑赢中证500。以上时期多数量化管理人均较难跑赢指数。

除此之外,当市场风格突然出现巨大变化时,量化超额也可能表现不佳。多数量化策略是基于历史统计规律选股。而根据历史规律,高流动性和高波动率的个股往往能跑出较好超额,于是量化模型倾向于在高流动性和高波动率个股上暴露更高仓位,而这类个股或多或少集中于近期活跃的行业和板块。

所以当市场风格切换,近期活跃的个股跑不赢指数了,量化超额多多少少会受影响。

总结以上,我们发现了影响量化超额的一些共性因素。在以下情况中,量化管理人可能阶段性跑输指数:

1、市场流动性环境极度恶化,交投低迷。

2、个股分化程度低,多数个股跑不赢指数。

3、市场风格突然出现重大变化。

量化策略比较喜欢高成交,个股高分化,且市场风格较为平稳的环境。而当市场交投低迷,个股同涨同跌或是风格突然切换等极端情况出现时,量化超额可能受到影响,进而影响了中性产品的业绩。

基于以上分析,我们可以总结出市场中性产品的一些投资窍门:

1、较好的买入时点:股指期货基差较小时,因为我们付出的总对冲成本低;中性产品收益走平时,也即我们常听说的“中性产品买平不买涨”,因为市场环境是周期性变化的,不可能始终成交低迷或个股无分化,超额的“冬天”持续的时间越长,也意味着超额的“春天”越来越接近了。

2、持有中性产品的心态:基差变化引起的收益波动不要太在意,因为对冲成本在我们买入时已经确定了,基差变化影响的只是短期收益。对管理人阶段性的超额表现要保持关注,如果是市场环境原因导致跑不出超额,可以再等等看。如果市场环境很有利,但管理人因为模型原因、公司内部原因跑不出超额,那则需要我们高度警惕了。

可见中性产品也是有波动的,我们不能简单的将其看成固定收益类产品。在买入和持有中性产品的过程中,我们也要考量基差、管理人超额水平、市场环境等因素,希望本文的内容有助于你的中性产品投资!

风险提示:投资有风险,决策须谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。

还可输入200字