随着资管新规落地,刚兑信仰被打破,无风险收益率下降,固定收益类理财产品逐步向净值化转型。今年是资管新规过渡期的最后一年,产品的净值化改造是大资管理财市场中银行、信托以及券商等金融机构产品转型的重要工作。

那么,净值型固定收益类产品相比于之前的理财产品的差别在哪里?高净值客户又该如何去配置资产呢?

固收理财的净值化趋势

2018年4月27日,《关于规范金融机构资产管理业务的指导意见》(以下简称“资管新规”) 正式发布;当年9月28日,银保监会公布实施了《商业银行理财业务监督管理办法》(以下简称“理财新规”)开启了资管行业的新纪元,也揭开了银行理财的新时代。这两份文件对理财产品提出了净值化转型、严控期限错配、打破刚性兑付、压降投资集中度等要求。资管新规禁止保本保息、刚性兑付后,很多金融机构一度以“预期收益率”展示理财产品的收益区间。该类理财产品,一般投资者购买时就能看到预期收益率或者收益率区间,一般设定期限,由金融机构先行付给投资者预期收益之后,盈利或亏损由金融机构承担。其实这种方式仍然不是监管规定的净值化管理,但对投资者来说,利率与之前的变化不大,所以还比较受认可。

但在2019年底,这种产品逐渐退出市场。因为,这种类型的产品强化了投资者理财刚性兑付的错觉,导致投资者普遍偏好期限短还隐性刚兑的产品。因此,很多金融机构已逐步开启了真实净值化转型之路。在新冠疫情之后,2020年4月末至8月,市场利率出现大幅上行,有些配置长久期债券价格下跌导致很多金融机构的纯债基金理财产品也出现了不同程度回撤。

另外,在资管新规和理财新规后,不少细则和办法相继出台,以规范市场。2021年6月27日,《理财公司理财产品销售管理暂行办法》正式出台,其中一条内容是要求机构不得“使用未说明选择原因、测算依据或计算方法的业绩比较基准,单独或突出使用绝对数值、区间数值展示业绩比较基准。随着保本理财退出历史舞台,金融机构不得承诺保本保息后,金融机构曾使用的展示理财收益的做法被禁止,部分机构发行的理财产品转而以“业绩比较基准”来展示。

进入8月份,行业又迎来一次规范。监管对六家国有行及其理财公司产品估值方法作出指导:2021年底资管新规过渡期结束后, 不得再存续或新发以摊余成本计量的定期开放式理财产品;2021年9月1日后,除现金管理产品外,新增的直接和间接投资的资产均应优先使用市值法;所有通过专户投资的资产,除非上市公司股权外,不能使用成本法估值。

这也就意味着大部分理财产品都将以市值法估值,即底层资产价格波动将体现在产品净值中,净值曲线势必会变得不规则,未来我们投资银行理财产品净值的波动将常态化。

固收理财将面临哪些变化?

长期来看,未来固收理财产品将面临全面净值化,并伴随着净值波动,但投资人只要认清其背后波动的原因,那么其实也没有那么可怕。

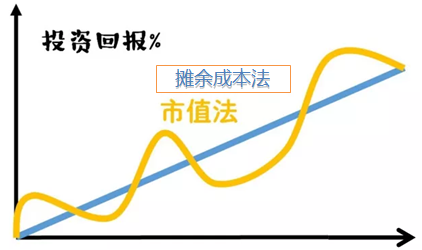

以长江电力1年期2.5%债券为例,原来金融机构理财产品用摊余成本法,理财产品买入之后会计算整个周期的收益率并把这 周的收益率平摊到每天,那么按照每天100+的计息,持续向上 走,如下图所示的一直线,净值无任何波动。而全面净值化后,假设长江电力发行100元面值,收益率2.5%的1年期债券,银行理财产品以100元价格买入之后,买入的价格会随着市场利率波动而波动。

图1 摊余成本法和市价法的净值对比图

假设在股票行情好的时候,大家风险偏好较高,可能抛售长江电力债券,如果长江电力债券价格下跌至99元,这个时候反映到产品净值就是下跌的。但是1年以后长江电力兑付债券(以100 元面值),所以在不违约的情况下,净值是会涨回去的,这样净值表现形式上看就是上图波动的局面,但最后的终点是一样的。

假设在股票行情好的时候,大家风险偏好较高,可能抛售长江电力债券,如果长江电力债券价格下跌至99元,这个时候反映到产品净值就是下跌的。但是1年以后长江电力兑付债券(以100 元面值),所以在不违约的情况下,净值是会涨回去的,这样净值表现形式上看就是上图波动的局面,但最后的终点是一样的。

目前多数金融机构理财产品的参考历史年化回报大概是10年期国债收益率+100BP左右,产品净值化后,最大回撤可能在 0.1%-0.5%,其实这个波动率是很小的。另外,比金融机构理财收益、风险略高的类固收产品是券商集合。券商集合相较银行理财会做一定的信用下沉和投资范围扩大,投资信用债、城投债等,可参考历史年化回报10年期国债+300BP左右,如果分散做得好,最大回撤也可以控制得很好,对于一些底层管控较好的管理人,或能将最大回撤控制得更好。

因此综合来看,固收产品的全面净值化没有那么可怕,波动率或许也没有想象中的那么高。只有充分了解理解其中的运作原理,才能买得放心,不被市场新闻扰动了合理的投资策略。

风险提示:投资有风险,决策须谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。

还可输入200字