北京时间周四凌晨2点,美联储公布7月利率决议,再次加息25个基点,将联邦利率升至5.25%-5.5%的区间。这已是美联储过去16个月以来第11次加息,利率达到22年以来的最高水平。

去年3月,美联储开启加息以来,有一类资产的收益率受益于加息进程不断攀升,那就是海外货币基金。

以高盛货基为例,截至2023年6月30日,其7日年化回报率已达4.81%,创下2008年初以来的最高记录。而在两年前,这类资产的收益率还处于接近于0%的状态。

随着美国无风险利率不断上升,我们看到高流动性、风险较低的海外货基,收益率正在向5%迈进。那么,这会是美联储本轮周期的最后一次加息吗?海外货基的高收益率还能维持多久?如何看待其当前的配置价值?我们今天就来探讨以上问题。

美国高利率环境持续

海外货基投资性价比较高

海外货币基金的利率往往锚定美联储的政策利率,所以在美联储快速加息阶段,海外货基成为最直接、最快速受益的投资品种。在满足稳健理财需求的同时,接近5%的收益率也凸显出了较高的吸引力。

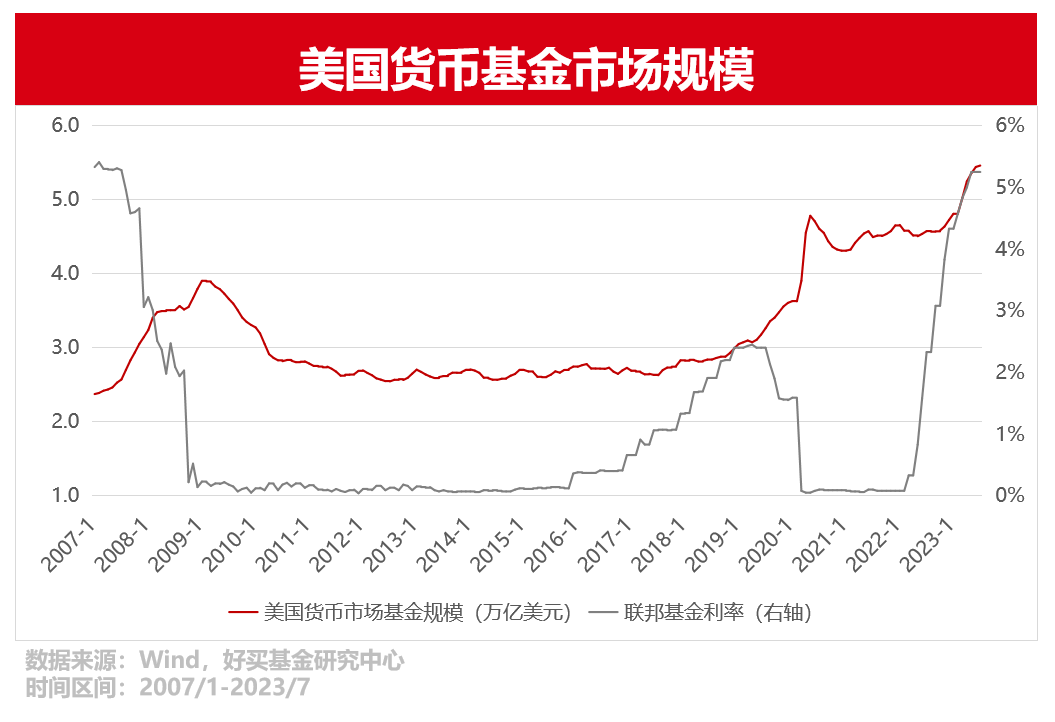

我们在之前的文章中提到过,在年初欧美银行业危机爆发之后,海外货基吸引了美国居民存款的大幅流入。货币市场整体规模显著提升,最新的规模已超过54.5万亿美元,这主要与海外货基的产品属性密切相关。

一是底层资产相对安全。海外货基主要投资于高评级的短期银行存款,存款证以及国债、机构债和银行等金融机构债券,能够为投资者提供相对更加稳定、且高于传统银行储蓄的回报率,因此被认为是风险较低、相对稳健的投资选择之一。

二是资金投向高度分散。海外货基可以投向不同地区和机构以充分分散投资风险,选择信贷资质较高的投资主体,且久期一般不会太长。

美联储宣布再次加息之后,目前联邦基准利率已经达到5.25%,海外货基的收益率将进一步攀升。当前加息虽然进入尾声阶段,但短期来看货币拐点还未显现,预计年内利率仍将维持高位,降息最早会在明年开启。往往加息结束甚至开始降息初始阶段,货币市场整体规模仍将持续增加。

加息进程接近尾声

但开启降息仍比较遥远

那么,美国的高利率环境究竟会维持多久?最终联邦基准利率会定格在哪个区间?以上两个问题的答案,很大程度上取决于美国通胀的回落速度。

在快节奏、高密度的加息进程下,此前高企的通胀确实出现了明显的迹象。从今年上半年美国公布的通胀数据来看,CPI同比增速下降较为明显。6月最新公布的CPI数据同比涨幅回落至3%,连续第12个月下降,且为2021年3月以来最低,强化了市场对加息周期接近尾声的预期。

而本次加息的特殊之处在于,此次加息是美联储在6月“鹰式暂停”后再度重启的。美联储在6月会议纪要中给出的表述是,“暂停加息是为了评估银行业危机和此前加息带来的影响。”而7月重启加息,主要是考虑到通胀水平尚未达到长期目标,以及经济和就业数据较为强劲,衰退预期有所降温。

那么,本次加息是否会成为美联储的最后一次加息?亦或是年底前还会加息?这是当前市场最为关心的焦点问题。

目前美联储官员对于美联储后续的货币政策路径仍存在较大的分歧:

偏鹰派的一方认为,当前的通胀率仍然高于2%的长期目标,核心通胀居高不下,需要继续加息以遏制通胀,且美国经济当前仍呈现出一定的韧性,软着陆的概率较大。而偏鸽派的一方则认为,通胀已呈现出显著的降温趋势,表明本轮货币紧缩已取得进展,美联储应停下加息步伐。

虽然我们尚且无法确定是否还会有下一次加息,但本轮加息接近尾声是一个大概率事件。至于降息周期的开启尚且比较遥远,至少年内应该不会到来,因此不必担忧短期内海外货基会出现收益率下降的风险。

在美国持续的高利率环境下,海外货基的7日年化或逐步站上5%,且将维持一段时间。在当前国内货基产品收益率较低、权益市场波动不断的环境下,海外货基对于稳健型投资者来说,仍然不失为一种较好的投资选择。

还可输入200字