经历过2022年,国内投资者对低波动、低回撤、收益曲线平滑的海外对冲基金有了更多关注。在市场的频繁波动之下,投资者也看到了配置这类超额较为稳定、与一般股债产品相关性较低资产的意义。

提起海外对冲基金,很多人对千禧年,Citadel,Point 72这些机构名耳熟能详,但却对底层的策略内核不甚了解。相较于国内巨头,海外巨头的管理规模更大,涉及的投资种类更多,策略种类也更为复杂,常常看得人眼花缭乱,理解起来更是有相当高的门槛。

本期文章中,我们就来对海外对冲基金的策略类型做一个梳理和盘点,看看海外对冲基金都有哪些较为核心的投资策略?它们适应的市场环境分别如何?又是如何获取收益的?

股票多空策略(Equity Long/Short)

基本原理:

在持有股票多头的同时,持有股票空头进行风险对冲。在资产配置时做多基本面较好的低估值股票,做空基本面较差的高估值股票,通过多头和空头的组合布局,灵活调整风险净敞口,从而对冲市场的系统性风险,降低整体组合的波动和回撤。

适应环境:

适应环境:

对于股票多空策略来说,最理想的状态是多头股票上涨,空头股票下跌,带来双向的收益。在指数平稳上涨的市场(牛市)中,多空策略比较容易获取市场β。反之,在熊市或者震荡行情下,市场β不稳定或非常弱,多空策略则不容易捕捉收益。

代表机构:Black Rock、North Rock、Schonfeld

相对价值策略(Relative value)

基本原理:

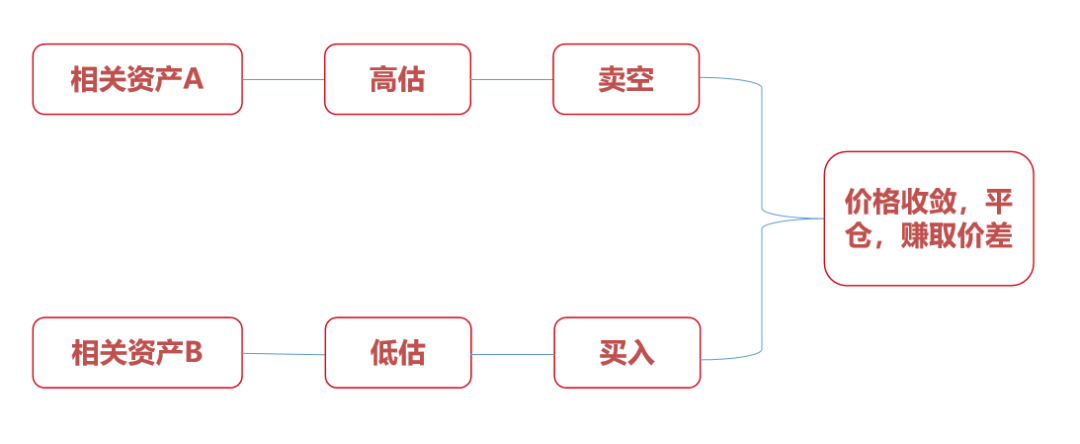

利用相关联资产之间的定价误差,建立多空头寸以套取定价恢复正常的价差收益。

由于一些特殊原因导致市场对某种资产的定价出现扭曲,当一种资产的价格被高估,另一种相关联资产的价值被低估的时候,可以通过买入低估的资产,卖空高估的资产,直至二者的价格趋于收敛而平仓,从而获取价差收益。海外对冲基金中常见的相对价值策略包括股票市场中性、可转换证券套利和固定收益套利。

适应环境:

适应环境:

对该策略来说,比较容易赚钱的市场是低效和低透明度的市场,容易出现相关资产价格的定价错配,反之比较难赚钱的市场就是高效和高透明度的市场,难以捕捉套利机会。

代表机构:千禧年、Brevan Howard

全球宏观策略(Global Macro)

基本原理:

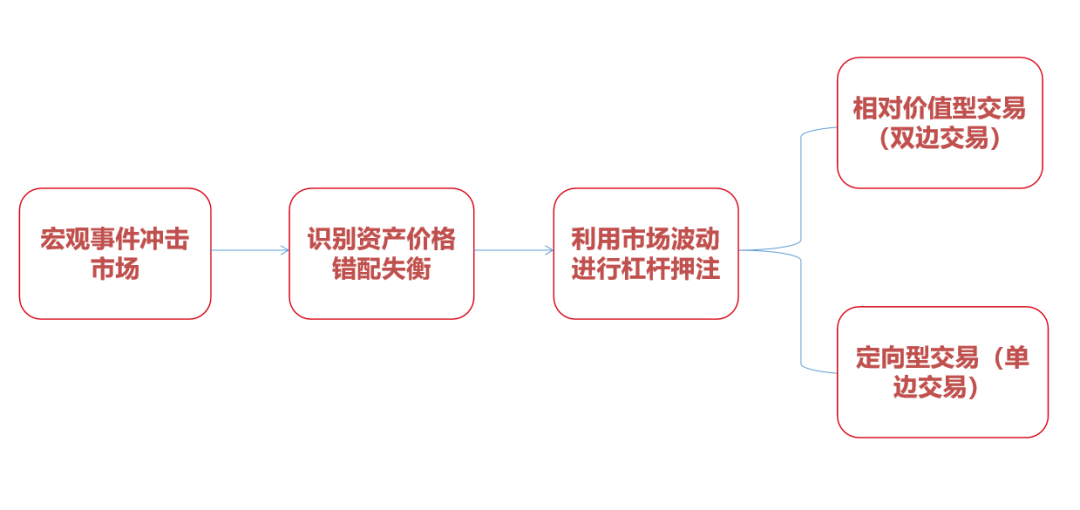

全球宏观策略主要是通过对股票、货币、利率以及商品市场的价格波动进行杠杆押注,来获得尽可能高的正收益。

在宏观事件的冲击下,基金经理会试图利用宏观经济的基本原理,来识别全球范围内金融资产价格的失衡和错配现象,并利用市场波动进行杠杆押注,是相对价值策略的一种演变。

根据交易方向,全球宏观策略可以分为相对价值型交易(双边交易)和定向型交易(单边交易)。定向型交易是指基金经理对一种资产的波动情况下注,而相对价值型交易是指同时持有两类类似资产的多头和空头,利用已被发现的相对价格错位来盈利。

适应环境:

适应环境:

对全球宏观策略来说,比较有利的市场是宏观事件和黑天鹅频发,波动频繁的市场,反之,风平浪静的市场不利于该策略获取收益。

代表机构:桥水、Brevan Howard

量化对冲策略(Quant)

基本原理:

量化投资是以数学模型替代主观判断,用计算机技术从庞大的历史数据中寻找能带来超额收益的统计规律,并以此制定投资策略。相较于主观投资,量化投资能以无穷的精力分析、覆盖海量信息,而且决策时能避免人性和情绪的干扰。

量化策略的交易品种主要包括股票、利率、外汇和大宗商品等产品。投资团队利用大数据、数学模型、IT技术等工具,开发出算法模型来识别市场中的投资机会,再由交易程序自动进行交易获取收益。

相较于国内巨头,海外巨头涉及的投资种类更多,因此对策略的可复制性要求也更高。而量化投研可以比较好的满足这些条件,这或许是国外巨头普遍选择量化策略为主流策略的原因。

代表机构:世坤、Two Sigma、AQR、De shaw

管理期货策略(CTA)

基本原理:

CTA的英文全称是Commodity Trading Advisor,商品交易顾问。管理人通过对期货品种历史上的量价数据进行分析,提炼出规律并判断该品种未来的方向,并以此来获利。

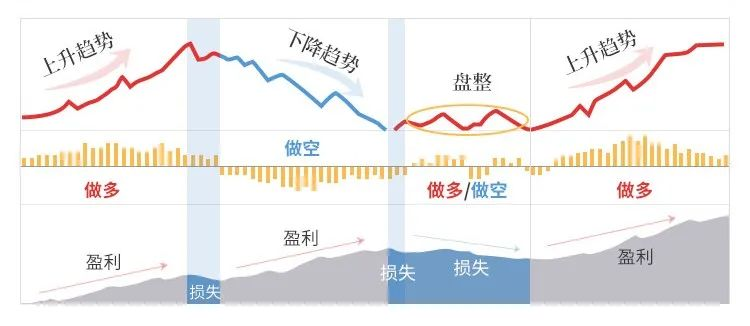

CTA是与权益类资产互补性非常强的一类产品,被称作“危机alpha”。由于与股市相关性低,在事件性冲击造成的市场巨震中往往能起到危机保护的作用,但也会有阶段性的净值回撤。

适应环境:

CTA策略通过跟踪商品价格走势获取收益,多空两端都有机会盈利,商品市场上涨的时候通过做多赚钱,下跌的时候通过做空赚钱,只要趋势流畅,CTA基金均有机会获取收益。反之,最担心的就是商品市场波动率较低、横盘震荡的局面,CTA策略则难以捕捉收益。

代表机构:元盛、英仕曼、宽立

代表机构:元盛、英仕曼、宽立

固定收益策略

基本原理:

采用相对价值法来识别利率、宏观、抵押贷款、信贷等方面的固定收益投资机会。投资品类可以是主权债券、机构债券、公司债券、外汇、期货、场外互换和期权等等。

投资团队会运用相对价值的方法来捕捉利率、宏观、抵押贷款、信贷等方面的固定收益投资机会。投资品类包含主权债券、机构债券、公司债券、外汇、期货、场外互换和期权等等。投资团队会以对冲手段降低利率风险、市场风险和信用风险,在能源、金属和农产品市场交易相对价值和跨商品价差,并利用与商品挂钩的衍生工具辅助投资。

代表机构:高腾、EJF易皆福、PIMCO

多策略、多PM模式基金

随着海外对冲基金策略的迅速发展,大部分知名机构已经不再局限于单一策略,而是融合多种策略分散投资于不同地域、行业的多个资产类别,在不同策略之间均衡分配管理规模,有效分散策略的单一性带来的系统性风险。

与此同时,不少机构都采用了多基金共管(Multi Manager)模式,如千禧年、Point72、北岩、Brevan Howard等知名机构。即寻找最优秀的基金经理,组成团队,分配资金,不限制个人投资风格,底层资源共享,发挥平台力量。

这类策略的优势是,产品的业绩好坏不取决于单个基金经理能力,配置分散化减少了产品的业绩波动,能够有效避免潜在的风险因素,从而提高组合的反脆弱性。随着海外对冲基金的迅速发展,这一模式逐渐为越来越多的知名机构所采用。

还可输入200字