大国博弈这个话题,触动着每个人的神经,外加今年中美股市的较大反差,当前许多人估计都在以“是否相信国运”的心态,在A股与美股之间徘徊着。

其实就像德扑传奇“Texas Dolly”告诫我们“不应把情绪带到牌桌上”一样,也没必要把宏大叙事带到投资中。

“国运”是一个过于巨大的周期,而股市一般3-5年的牛熊循环,往往是伴随着短期经济周期展开。

鉴于美国通胀在上,国内通胀在下;美国利率在上,国内利率在下;美国经济寻顶,国内经济探底,两国股市表现若是没有差异,反而是件奇怪事。

所以,刨除一些感性的、情绪的、宏大叙事层面的因素,我们客观的去评判A股与美股的配置价值,两者哪个机会更大呢?这就是本文要讨论的问题。

以下,我们主要以美股为切入点,看一看:

一、现在正发生什么,今年美股为何涨得多。

二、未来可能发生什么,美股接下来可能怎么走。

三、我们该怎么做,如何权衡美股和A股的投资机会。

美股为何涨得多经济有望“软着陆”,AI横空出世

截至今年9月5日,标普500指数年内涨17.12%,但拆解开来,各板块的表现是不均等的。

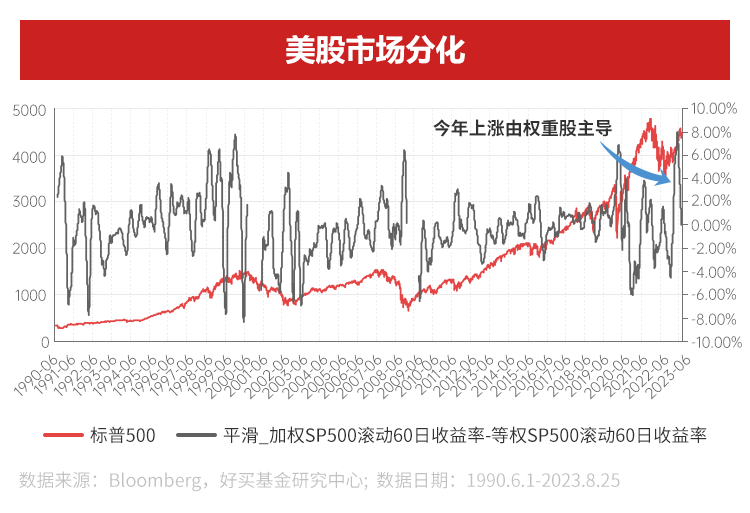

首先,微软、英伟达、苹果、特斯拉等权重最高的七只成分股贡献了标普500大部分涨幅。若不考虑权重股的贡献,截至9月5日,标普500等权指数年内仅涨4.96%。

由上图可见,今年美股反弹中,市场分化度(标普500加权指数与等权指数收益差)也冲向40年高位,权重股主导了年内美股上涨。

这是第一件正在发生的事,大型科技股的强势带来了美股指数的繁荣。

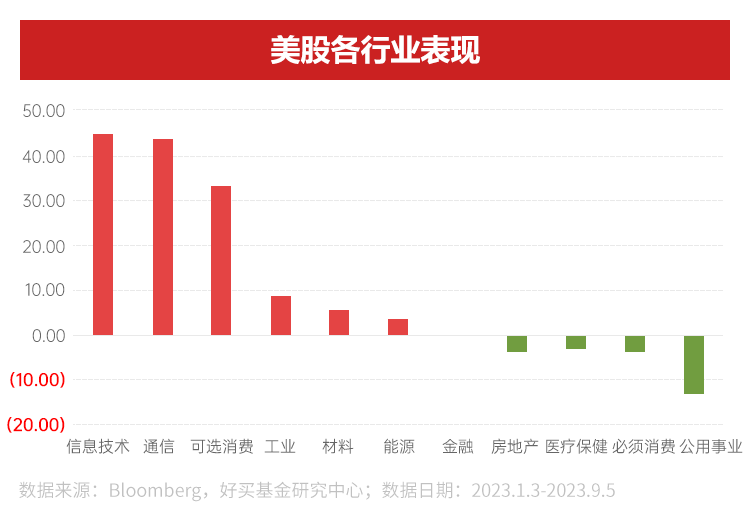

其次,美股各行业板块也有分化。科技与消费相关行业更强,信息技术、可选消费、通信三个行业年内均涨逾30%,相较之下,其他行业则表现一般。

这是第二件正在发生的事,消费与科技行业的良好表现支撑起了美股市场。

所以上半年美股录得较大涨幅,主要是大型科技股和消费行业的贡献。为什么两者表现会这么强呢?原因有三:

第一,经济现实比预期的强

今年以来,美国经济软着陆的可能性不断加大。此前,市场一致预期美国经济衰退概率约为50%,但经济现实使华尔街变得越来越乐观。比如高盛上半年将经济衰退的概率由35%下修至25%后,在7月将经济衰退的概率进一步下调至20%,而后在9月初继续下调至15%。

截止2023年8月底,标普500成分股第二季度的财报季中,79%的公司业绩超出预期。上市公司在其财报电话会议中提及“衰退”的次数也已经连续四个季度下降。

这是美股强势的第一个原因,经济弱预期,强现实。

第二,美联储加息步入尾声,市场风险偏好回升。

2022年,美联储激进加息,对利率敏感的成长股承压,纳斯达克指数大跌30%。今年,促使美联储加息的通胀问题缓和,美联储加息步伐放缓。

虽然市场对美联储的终局利率与何时开始降息仍存分歧。但显然,2022年那段通胀过热,激进加息的阶段过去了。市场的焦点也逐渐转移到了企业盈利之上。

这是美股走强的第二个原因,对加息的担忧扭转,成长股修复跌幅。

第三,AI带来的行业革新打开了美股科技巨头的想象空间。

微软、谷歌、Mega、亚马逊等都在做AI大模型。英伟达更不必说,是AI淘金潮里的卖水人。美股科技巨头普遍是AI革命的重要参与者。市场开始憧憬新的业绩增长曲线,股价快速反映了这种期待。

以上是今年美股走强的主要原因,经济不差,通胀回落,加息放缓,chatgpt横空出世,七家科技巨头的拉升带动指数实现较大涨幅。

给上涨找原因往往是件容易事。接下来,我们做一件不太容易的事,猜猜美股未来会怎么走。

美股还会涨多久或重回慢牛,第一步迈得略大

纳斯达克指数2023上半年涨了32%,是40年来最好开局。但鉴于该指数刚刚经历了2022这个14年来最糟糕的年份,一个大跌接一个反弹,相当于被滞胀、加息、衰退吓了一跳之后,试图重回原来的慢牛路径上。

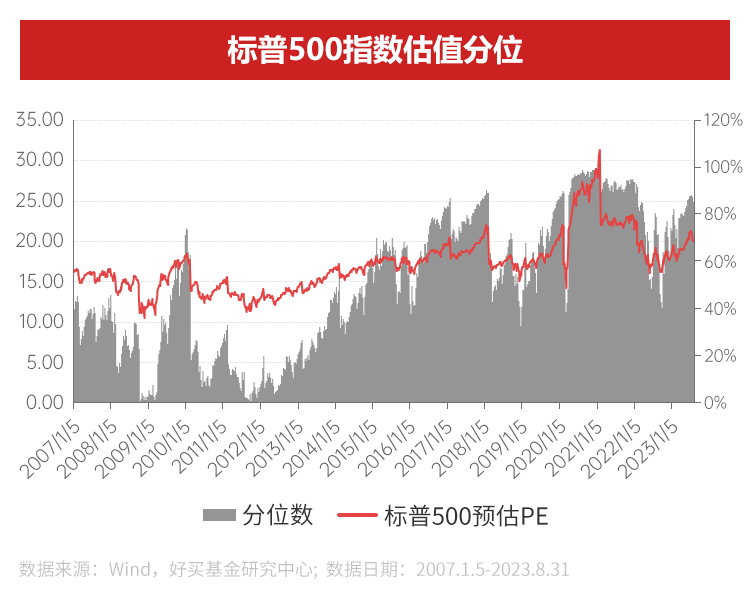

看估值的话,因为AI向市场注入了一些憧憬,股价暂时跑在了业绩前面,但还没到夸张的程度,大家乐观但不疯狂。标普500的估值分位在10年以来的81%。

但如上文所述,市场割裂,权重股和消费、科技等行业估值分位更高。若看罗素1000价值指数的估值,则处于十年均值之下。

考虑到美股当前正发生的事,未来可能出现的情形有两种:

情形一,慢牛剧本,通胀逐渐回落到目标位置并保持平稳,美联储停止加息,高利率对企业盈利影响不大,或者仅是些微影响,适度的宽松政策就能解决,经济重回长期增长轨道,除七大科技巨头以外的股票补涨,从而形成轮动上涨。

情形二,意外剧本,加息的滞后效应开始显现,企业盈利受损,经济指标超预期恶化,出现持续较久的衰退。或者是又冒出其他黑天鹅,让投资者对经济的预期突然转为悲观,股市转头向下或宽幅震荡,拥挤的七大科技权重调整较多。

目前来看,慢牛剧本的概率较高,而且市场正逐步按着这个剧本在演绎。七月份以来,小盘股与价值股已开始跑赢七大科技权重,美股正在走个股轮涨的慢牛节奏。

如果我们把视野拉长,看美股近70年的走势,这是个牛长熊短的市场,有意外就快速大跌一波,意外过去了就回到慢牛剧本。

1950年到2022年,标普500有15次熊市(指数从高点回落超20%),15次熊市的平均跌幅为31.6%,指数从最高点跌到最低点平均用时10个月。

由上表可见,高通胀、美联储加息、担忧衰退是常见的美股下跌诱因。2022年这一次,标普500最大跌幅27.54%,触底用时十个月,从回撤幅度和调整时长看,对美联储激进加息的反应已较为充分了。对比1980年沃尔克加息到20%的时期,标普500当时回撤也仅27.27%。

所以通胀回落,经济未见严重衰退之下,美股走上修复之路是符合历史规律的,只是AI这个新鲜事物让美股反弹的第一步有点快、有点急。

未来可能发生的事,概率较高的,美股处于第一步迈得有点大的慢牛之中,即便有震荡调整,回撤也不会太大(超过20%),七大科技巨头的AI预期打得太满之后会有修正,投资者在“乐观”与“正常”两种情绪间切换,市场跟着这个节奏抬升。

小概率会发生的事,投资者对经济的预期彻底扭转,可能是大家都犯了错,可能是又有黑天鹅,总之情绪直接由“乐观”切换到“悲观”,美国或有较大的调整(超过20%)。

总之,未来的事情尚未发生,我们也仅能根据过往历史、眼下现状,对概率分布有个大致判断,并保持紧密跟踪。

来自历史的经验是,过去73年,美股大跌过15次(平均5年一次),上一次大跌是在去年,且引起恐慌的因素正在消退。当前的情况是,反弹的有点快,结构有些割裂。明确了这些之后,我们接下来应该怎么做呢?

美股应该怎么投美股的答案在A股,A股的答案在美股

对于美股,让人困惑的问题是,短期涨得快,估值也不便宜了,火热的经济不知何时会出幺蛾子,能不能追涨?

对于A股,让人困惑的问题是,一直在调整,估值都打压到这份上了,不知经济现实何时能提振市场信心,能不能抄底?

单看每个问题,都不好回答。但如果我们用立体的思维去审视这两个问题,会发现每个问题的答案,隐藏在另一个问题之中。

美国经济降温之时,也在预示美国利率与美元见顶,彼时人民币、中国经济、人民币资产的性价比均会提升。

所以,美股的风险,一定程度上又是A股的机会。美股的机会,一定程度上又是A股的风险。

对于国内投资者而言,提到资产配置,起手式一般是股票+CTA,两者都有长期较好的浮动收益,彼此相关性还低。

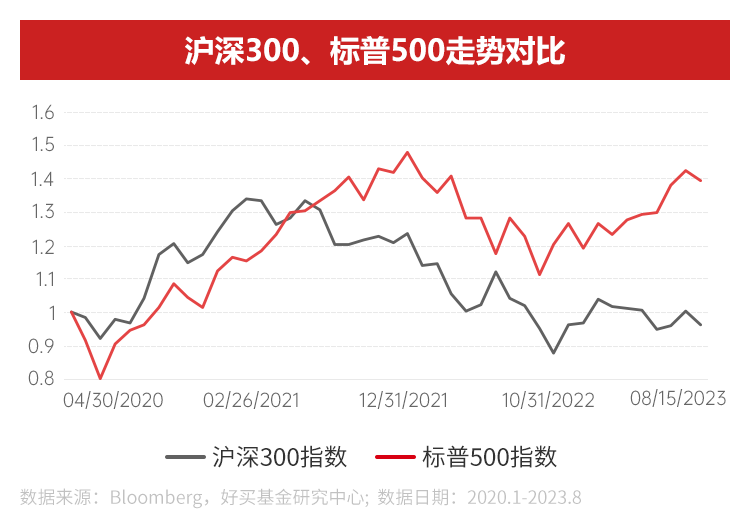

如果是股票资产内部的多元配置,眼下,另一个起手式已越来越明显,中国资产+美国资产。2007年以来,沪深300指数与标普500指数相关性仅0.6。而2020年以来,两者相关性降到了0.2。

美股与A股均是全球体量最大、交易最活跃的市场,而由于经济周期、交易者结构等等方面的差异,一些时期,两者走势会有巨大分化。

这种时期,All in A股或All in美股,判断对了,固然收获最大,但若判断失误,错过的也不少,就如今年,对了可能赚20%,错了则变成0%。但若我们五五开,两边下注,结果是没什么心理压力的10%。

长期以往,如果保持这种多元配置,组合的波动率也就降了下来。这就是配置多国资产的意义。

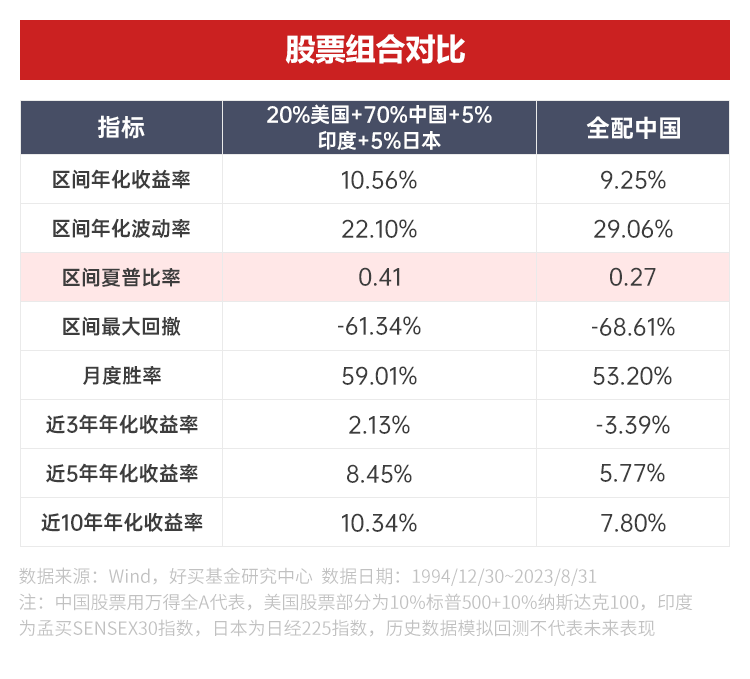

比如,我们拿一个全配A股的组合,与一个70%A股+20%美股+10%印度与日本股票构建的组合对比,30年数据回测下来,后者的风险收益性价比更好。

当许多人都在担心逆全球化的时候,资配组合恰恰需要“全球化”,因为各国股市间的分化,正在提供彼此吸收波动的免费午餐。今年的现实就是个例证。

所以,相信国运or定投纳指?我全都要。

还可输入200字