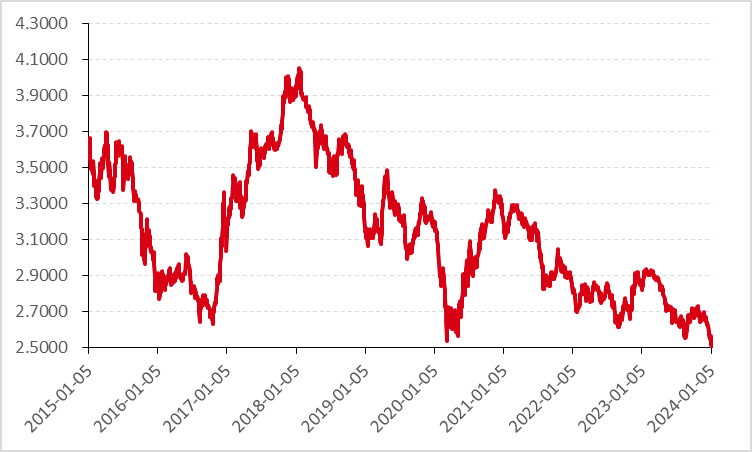

2024年开年,A股还在各种关于底部的讨论中挣扎,而债市却火热依旧,维持了2023年的“牛市”行情。在一季度降准降息预期升温的情况下,本周10年期国债收益率一度跌破2.5%,刷新近4年以来的最低值。

数据来源:wind 数据时间:2015.1-2024.1

数据来源:wind 数据时间:2015.1-2024.1

那么,2023年债券市场走强的原因是什么?股债“冰火两重天”之下,持续走牛的债市还能继续上涨吗?投资者应该如何进行配置?我们今天就来探讨以上问题。

2023年债市走牛

估值低且经济、政策环境配合

2023年,中证综合债上涨4.31%,利率债指数上涨4.67%,信用债上涨4.69%,呈现“牛市”行情。

一、2023债市行情回顾:整体上行,略有起伏

1-2月,市场普遍看好2023年经济复苏态势,债市情绪偏空,叠加春节等因素导致资金面较为紧张,各债券指数小幅下行。

3-8月,在经济基本面不及预期、央行降准降息等因素推动下,债市走出稳步上涨行情。

9-10月,由于资金面边际收紧、地产调控优化政策密集出台,债市震荡调整。

11月以来,随着特殊再融资债与1万亿特别国债的增量发行,在政府债集中加大供给的背景下,年底债市再次走强。

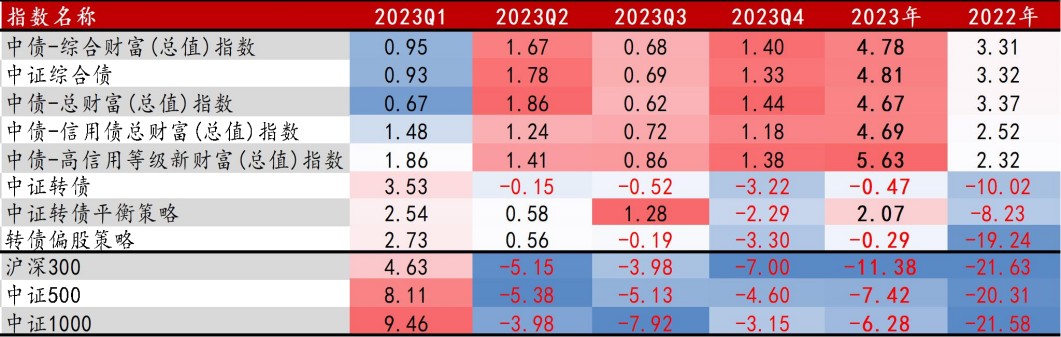

数据来源:Wind ,好买基金研究中心整理 数据时间:截至2023/12/31

数据来源:Wind ,好买基金研究中心整理 数据时间:截至2023/12/31

二、2023年债券“牛市”原因分析:

2023年债市之所以持续走强,有以下两个原因:

一是2022年底,债市因流动性挤兑导致债券整体价格低估,2023年初债券的估值水平具有配置价值。

二是2023年宏观经济基本面修复不及预期,货币政策总体保持宽松,资金的大幅宽松或是债市配置量增加的主要原因。

三、各类别债券产品表现回顾:

①利率债、信用债表现好于转债

2023年全年转债受到股票资产拖累,但整体跌幅远低于股票,转债平衡策略指数还获得了2.07%涨幅。从债券资产全年表现看,信用债、利率债、转债对应指数收益分别为4.69%、 4.67%和-0.47%。

数据来源:Wind ,好买基金研究中心整理 数据时间:截至2023/12/31

数据来源:Wind ,好买基金研究中心整理 数据时间:截至2023/12/31

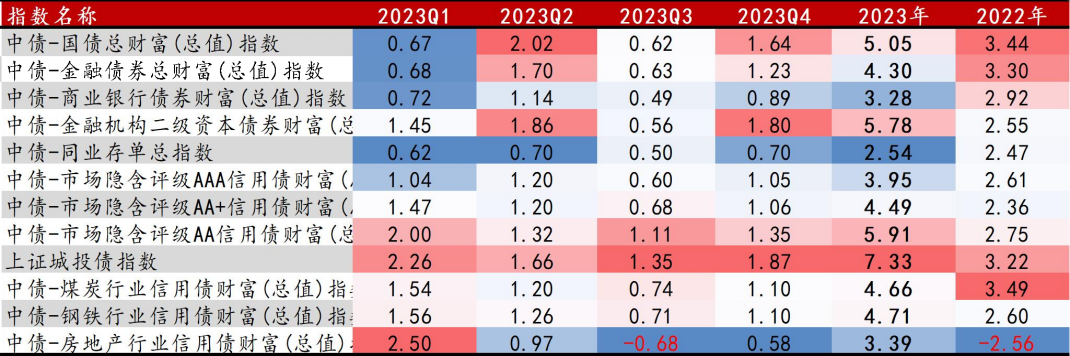

②城投债超额明显

2023年全年城投债、二级资本债、低等级信用债表现较强,全年收益分别达到7.33%、5.78%和 5.91%。高等级信用债、商业银行债表现相对偏弱,煤炭、钢铁则中规中矩。

数据来源:Wind ,好买基金研究中心整理 数据时间:截至2023/12/31

数据来源:Wind ,好买基金研究中心整理 数据时间:截至2023/12/31

2024债市投资思路

当前周期阶段,债市易涨难跌

新年伊始,很多投资者都在讨论今年的投资方向,有关注3000点以下大A投资机会的;有关注美联储降息预期下美债和美股机会的;也有关注黄金、油气等商品机会的。而国内债市的机会也非常值得关注。原因有以下两点:

1、基本面承压之下,债市收益率或持续下行:2023年底以来,伴随经济基本面修复情况不及预期,CPI和PPI同比增速双双告负,叠加利率债集中供给压力趋缓,以及流动性总体较为平稳,近期债券收益率普遍下行,季节性因素的逐步淡出也带动短端利率明显回落;年初资金面有望重回宽松,加上配置需求入场,债券收益率易下难上。

2、全年低等级信用利差收窄幅度相对较大:近月信用利差有所走阔,但实际全年来看收窄较明显,尤其中、低评级,虽然利差分层现象依然存在,但市场隐含信用违约风险在下降。

从配置角度来看:

①利率债:经济修复偏弱,通胀低位,货币政策收紧的可能性低,而年初市场配置需求预计将回升,中长端利率债有一定交易机会。

②信用债:经济基本面偏弱叠加年初配置需求回暖,信用债收益率整体或有所下行,受益政策利好的中低评级城投债仍有较高配置价值。

总体而言,当前经济基本面修复速度依然较慢,货币政策维持宽松,多重因素作用对于债市构成利好。2024年,债券类产品或仍是较优的稳健型投资选项。

还可输入200字