近期,随着美股13F持仓报告的密集披露,知名海外机构的投资动向浮出水面,不少明星私募的持仓也陆续揭晓。

根据SEC规定,管理资产规模超过1亿美元的基金经理,必须在每个季度结束后的45天内公布13F文件,披露股票、债券等方面的持仓。因而13F报告被誉为“股市风向标”,我们从中能够了解大佬们的最新持仓情况,发掘新一年的投资思路。

今天我们就选取几家市场聚焦的知名机构,看看海外巨头们都有哪些新动向?对我们的投资决策有哪些启示?

巴菲特罕见抛售苹果增持雪佛龙及西方石油

本期公布的13F持仓报告中,最令人关注的无疑是巴菲特对苹果股票的抛售。2月14日,伯克希尔·哈撒韦公布的13F文件显示,公司在去年四季度减持了1000万股苹果股票,减持市值约为18.22亿美元(约合人民币131亿元)。

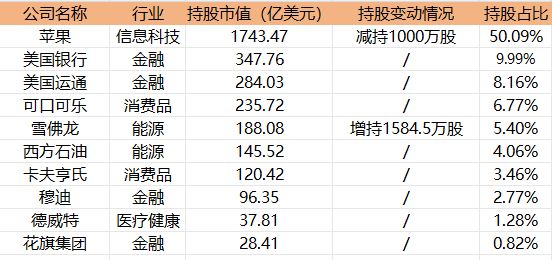

▼伯克希尔2023年四季度末前十大重仓股

数据来源:Whalewisdom官网,截至2023.12.31

当前,苹果仍然是伯克希尔·哈撒韦公司的第一大重仓股,持股市值1743.47美元,占比为50.19%。截至四季度末,伯克希尔·哈撒韦持仓总规模为3470亿美元,较上季度增加340亿美元。

伯克希尔对苹果进行减持操作,大概率与苹果公司的股价表现不佳有关。截至2月15日收盘,苹果股价年内下跌超4%,对比之下,同期纳斯达克指数上涨超5%,英伟达暴涨49%,微软上涨9%。

13F文件显示,伯克希尔还在去年四季度减持了惠普的持股,同时增加了雪佛龙、西方石油的持仓比例。当前,伯克希尔前十大重仓股分别为苹果、美国银行、美国运通、可口可乐、雪佛龙、西方石油、卡夫亨氏、穆迪、德维特、花旗集团。

高瓴大举加仓拼多多

减持贝壳、传奇生物、微软等公司

2月15日,高瓴披露的13F持仓报告显示,去年四季度末HHLR Advisors在美股市场持仓总市值为49.62亿美元,约合人民币357亿元,较三季度末增长10.7%。

▼HHLR Advisors 2023年四季度末前十大重仓股

数据来源:Whalewisdom官网,截至2023.12.31

具体而言,去年四季度高瓴增持了拼多多、亚马逊、京东等电商科技公司,其中大举增持拼多多276万股,持股总市值达到14.79亿美元,一举成为高瓴的第一大重仓股。

和巴菲特减持苹果相似的逻辑是,高瓴增持拼多多大概率也是由于其股价表现。去年四季度,拼多多单季度涨幅超过49%,备受私募巨头们的青睐。

此外,高瓴还大举加仓了37万股丹纳赫,首次进入前十大重仓股。并重点减持了贝壳、传奇生物、DoorDash、赛富时、微软等股票,清仓了特斯拉等12支股票。

桥水增持谷歌、英伟达等科技企业减持宝洁、可口可乐等消费公司

根据桥水披露的13F文件,去年四季度末桥水在美股的持仓总市值达到179亿美元,较三季度末增加14亿美元。

▼桥水2023年四季度末前十大重仓股

数据来源:Whalewisdom官网,截至2023.12.31

13F文件显示,桥水的前两大重仓分别是标普500ETF及MSCI新兴市场ETF,其中四季度桥水增持了7.77万股标普500ETF。此外桥水对强生、谷歌、VISA公司、脸书母公司Meta、英伟达等科技企业均有不同程度的加仓。对英伟达的增持幅度高达458%左右,充分表现了其对AI领域的看好。

从减持的公司来看,桥水在去年四季度减仓了百事可乐、宝洁、可口可乐、沃尔玛、拼多多等消费领域的标的。

虽然大佬们看好的领域各不相同,但上述机构的持仓折射出美股优质公司的投资价值,其中也不乏多家知名中概股的身影。随着美国经济“软着陆”概率上升,美联储降息预期升温,美股今年有望延续上涨行情。作为全球配置中不可或缺的一环,美股的配置价值将进一步彰显,我们也会持续跟踪知名机构的动态,敬请关注!

还可输入200字