近期A股反弹,市场从此前的急跌、恐慌与深坑中爬了出来,此时又到了一个让人迷茫而犹疑的地方:接下来是会一路走牛,还是停滞不前?

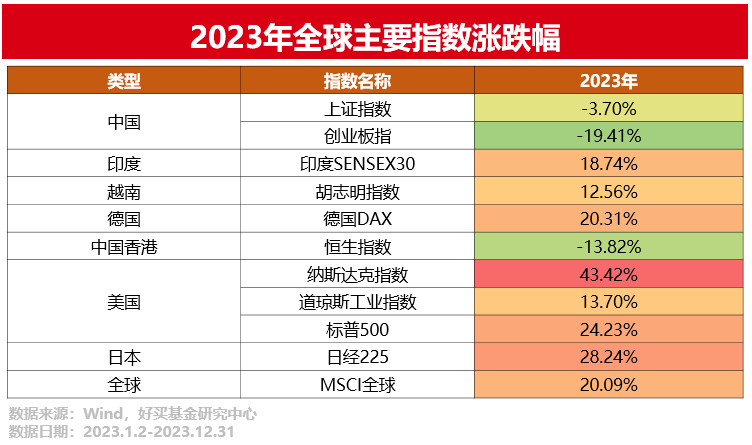

另一方面,2023年以来,以美股、日股为代表的海外股市表现强劲,越来越多的人也开始注意到这个权益投资新选项,年初美股、日股产品的投资热度,与国内股市形成了鲜明反差。

所以,站在当前时点,一个疑问显而易见:接下来,A股和美股,选哪个?要不要卖了A股买美股?

若要判断短期哪个市场更强,投资哪个收益更高,这个问题极难回答,几乎没人能给出一个绝对正确的答案。

但若以中长期视野,从家庭财富配置的角度出发,一个答案显而易见:

随着A股与海外股市相关性持续降低,布局海外市场已成为权益类投资的送分题。如果你的投资组合仍100%的聚焦于A股资产,所面临的巨大不确定性,可以通过全球配置很好的化解。

中长期看,A股与美股并非取一弃一,非此即彼的问题,而是各配多少的问题。倘若当下,你的权益投资组合高度集中于A股市场,那增配美股,是一件必要且紧急的事。

美股的特征

长期牛长熊短,中期确定性高

一、美股牛长熊短,长期投资胜率高

多数人对美股市场的疑虑主要来自两方面,一是陌生,二是恐高。所以我们有必要更清晰的认知这个市场的本质特征。

近40年来,随着国际格局、货币体系的稳定,以及美国经济、政策环境的成熟,美股成为了一个典型的牛长熊短的市场。

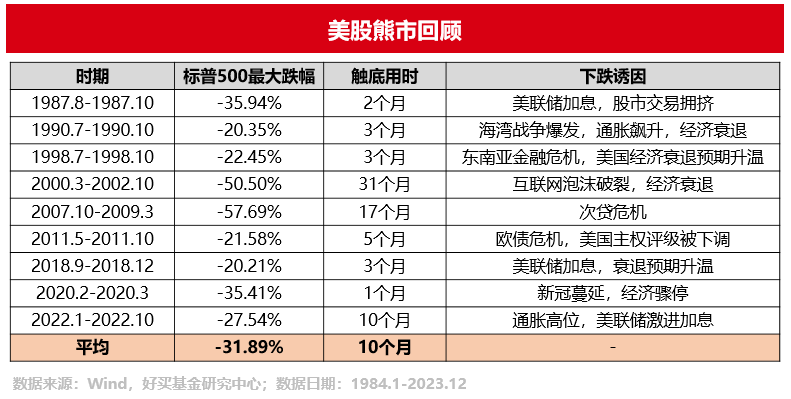

标普500指数在1984到2023的40个年度里,仅有9个年份是下跌的。1984年以来,标普500指数回撤超20%的情形也仅出现过9次,每次平均持续10个月,其他时期,美股或窄幅震荡或温和上涨。

由上表可见,上涨与创新高,其实是近40年美股的常态,熊市往往由小概率的黑天鹅引起,出现频率不高。

所以美股是一个值得长期投资,配置价值很高的市场,为了规避罕见的熊市,而回避掉市场的长牛,并不是合理的选择。

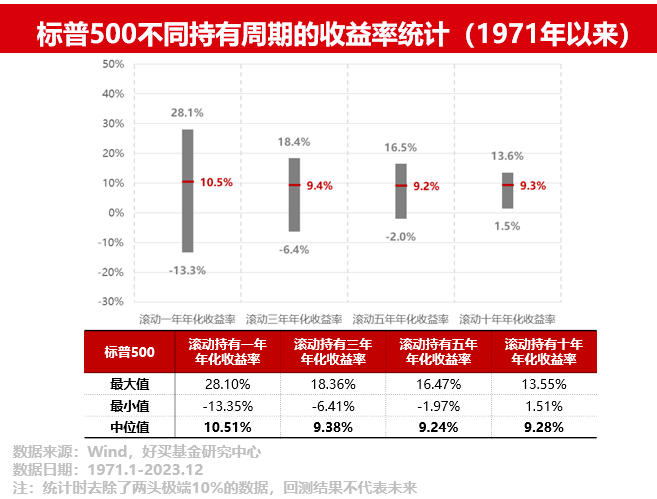

看1971年以来的数据,若投资标普500指数的期限在十年以上,则盈利的概率是100%,年化回报的中位数是9.3%。

由上图可见,若投资标普500指数满5年,则年化回报最低是-2%,最高是16.5%。若投资期限满十年,即便糟糕到买入后就出现了罕见的金融危机,也仍然能凭借此后的长牛获得正收益。

以上是从长期维度看美股市场的牛熊特征。从中期来看,当前仍是配置美股的较好时点。

二、盈利强劲,加息周期结束,美股中期确定性较高

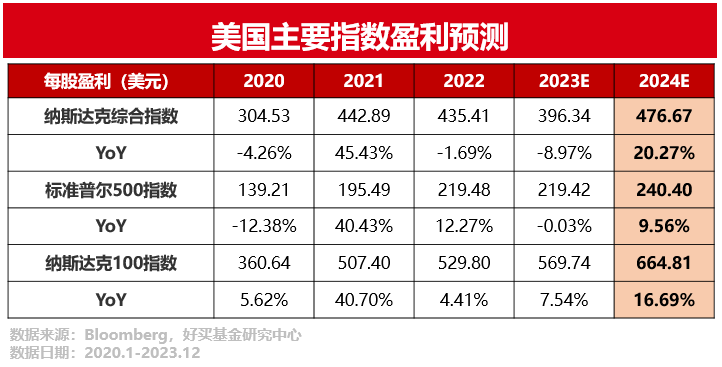

近40年的美股长牛主要由企业盈利增长驱动。据统计,指数成分股EPS(每股盈利)的增长与指数回报相关性高达0.66,即指数涨幅的66%都源于企业盈利的上升。

而2024年,受益于强劲的需求和AI驱动的新业态,机构预测主要指数的盈利将恢复增长。

由上图可见,2024年纳指盈利增长的预测均值是20.27%,标普500指数盈利增长的预测均值是9.56%。企业盈利层面或正向驱动指数上涨。

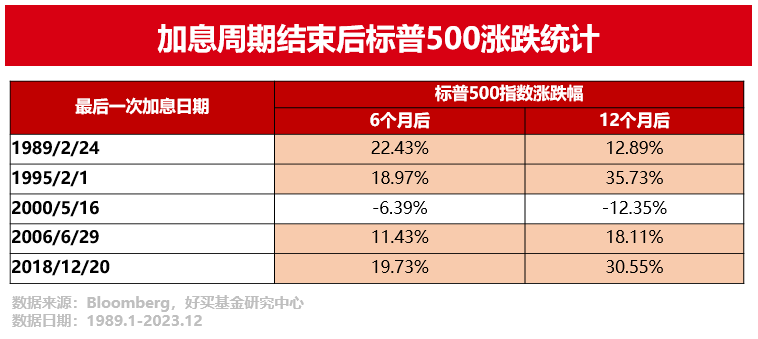

与此同时,随着美联储加息周期的终结,美股也将迎来更为舒适的流动性与政策环境。回看美联储过去五轮加息周期,在加息结束后的六个月与十二个月里,标普500指数上涨的概率高达80%。

由上图可见,过去五轮加息周期中,加息结束后的一年时间里,仅在2000年互联网泡沫破灭时期标普500指数是下跌的,其他时候指数均上涨,涨幅均值是24.32%。

所以无论看5-10年的长期维度,还是1-3年的中期维度,当前投资美股均是胜率与确定性较高的事情。当然,未来无法预知,任何时候都可能出现黑天鹅,而这种不确定性,恰恰体现了全球配置的意义。

全球配置的意义

长期是送分题,中期是胜负手

刚刚过去的2023年为我们上了重要的一课,A股市场与海外股市的巨大分化告诉我们,权益投资组合,如果只锚定国内资产,将是非常脆弱的。

不仅是2023年,A股与海外股市的分化在未来一段时期或仍将持续。事实上,近年来,A股与美股的相关性正不断下降。2007年至2023年,沪深300指数与标普500指数的相关性是0.6。而2020年以来,两者的相关性降到了0.2。

投资环境的这个巨大变化值得我们高度关注,一个信号非常明显:

未来我们若想在权益类资产上寻找中高收益,全球配置将越来越关键。

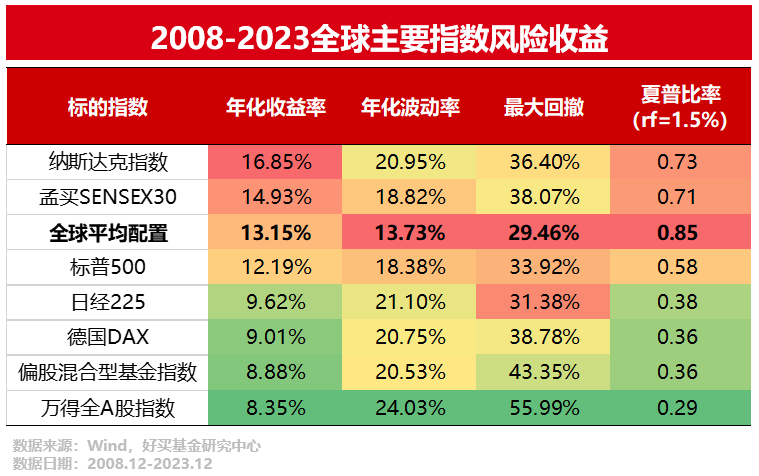

以下,我们对比了2008年到2023年这15年时间里,仅投资A股,和全球股市分散配置这两种策略的风险收益情况。

由上图可见,过去15年,如果仅投资于A股偏股混基金,能实现8.88%的年化回报,但要承担20.53%的年化波动和43.35%的最大回撤。

但若我们的投资平均分散于全球主要股市,15年下来,我们能实现13.15%的年化回报,承担的是13.73%的年化波动和29.46%的最大回撤。

以上尚且是对过去数据的回测,而眼下以及可见的未来,A股与海外股市的相关性正持续下降,这意味着全球配置的作用将越来越显著。

所以,回到开篇的问题:A股和美股,选哪个?要不要卖了A股买美股?

答案已呼之欲出。

如果一个家庭资配组合的风险资产,仍然高度集中于A股市场,那增加海外市场,特别是美股的配置比重,于长期看,是降低组合波动的“免费午餐”,于中期看,则可能是决定投资成败的胜负手。

总结以上,无论是A股还是美股,短期的,单个股市的系统性涨跌,极难预测。但拉长时间维度,再放宽视野,我们会发现股市投资并非一件很难的事,而是有许多简单题甚至是送分题。比如当前阶段美股中长期较明确的投资价值,比如全球配置对于组合韧性的显著改善。

不过,要做好这些简单题与送分题也并不容易,这需要我们勇于走出舒适区,愿意学习陌生事物,可以放下偏见,能够接受更复杂的投资流程等等。

而眼下,克服这些阻力所能赢得的回报,正越来越显著。

还可输入200字