眼下,比较热门的两类资产,一是国内持续走牛的债券,以此为底层的私募债基、券商集合,以低波而有吸引力的回报,受到越来越多的资金关注。

二则是境外股市,处于牛市中的日股、美股,是当前确定性较高的投资选项。虽未来也会有波动,但起码现在看不到明显的泡沫,且走牛的理由仍然坚实。大量高风险偏好的资金不断加码。

除此之外,其他资产,或正被质疑,或正被忽视。A股处于短期反弹后的不明朗阶段。量化股票策略的超额波动,让量化指增与市场中性产品多年积累下来的口碑反转。股票端的艰难,让不少宏观对冲策略失去光彩。另外,就是CTA,正越来越少的被人提起。

CTA的高光时刻是在2022年上半年,2020是CTA的业绩大年,2021年CTA的业绩也不错。业绩好了,就积累起了关注和口碑。2022年上半年俄乌冲突造成全球股市波动、商品价格上涨,CTA既有短期业绩加持,又有中期噱头催化,一时间风光无限。

然而其后则是CTA的低回报期,虽各家产品会有分化,但整体上,2022下半年以及整个2023年,CTA的表现较2020、2021两年要逊色。

2023年初,大热过后的业绩低迷与回撤曾使CTA产品冲上舆论浪尖,甚至一度出现赎回潮。如今,经历了这一轮升温、火爆、波动、争议之后,CTA算是又到了一个无人问津的阶段。

之所以用“又”这个字,是因为2020年CTA行情的起始点,正是2019年时如今天这般的“无人问津”。后续CTA有无机会、有多大的机会,机会何时到来,均很难讲。但当下,起码不是一个应该对CTA不闻不问或完全忽视的时点。

以下,我们聚焦当前投资者对CTA普遍抱有的几个困惑,再来谈谈CTA的布局思路。

困惑一

CTA与量化究竟是什么关系?

“CTA”与“量化”都不是容易理解的词汇,且两者之间确实有些关系,所以许多刚接触CTA产品的投资者,难免会对两个概念产生混淆。叠加近期对量化选股策略的争执颇多,又容易加深投资者对“量化”和“CTA”的误解。接下来,我们先详细讲讲“CTA”和“量化”这两个概念。

CTA其实是Commodity Trading Advisor(商品交易顾问)三个英文单词首字母的缩写。在国内,CTA这个词指帮投资者交易期货赚钱的管理人。

期货种类众多,且投机氛围浓厚,所以“量化”这种投资方法很早就被运用到了期货市场。量化CTA成为了CTA的一个分支,即管理人基于对期货市场的数据分析,挖掘规律,帮客户赚钱。

可见CTA是一类金融产品,量化是一种投资方法。量化这种方法可以应用于股票市场,也可运用于期货市场。近期股市的复杂环境,使量化选股策略遇到诸多问题,但这不影响量化在期货市场的应用,不应混为一谈。

另一方面,期货市场是杠杆交易,所以管理人募到的钱,不需要全部投到该市场。举个例子,管理人可能募到了1个亿,而交易期货只需要2千万的保证金就够了。那剩余8千万做什么呢?各家管理人会有不同的方法,进行现金管理是较为稳妥与常见的方法。也有管理人会用这笔钱投资债券,增厚收益。还有管理人会用这笔钱投资自己家的市场中性策略。这种情况下,相当于投资者既买了CTA策略又买了市场中性策略,最终收益情况也是这两类策略的业绩叠加,但不应将CTA与量化选股混淆。

所以,总结而言,CTA是一类产品,量化是一种方法。量化CTA,指代用量化这种方法在期货市场掘金的管理人。这就是“CTA”与“量化”的关系。

困惑二

CTA与商品市场究竟是什么关系

既然CTA是指帮投资者交易期货赚钱的管理人,许多投资者会认为买CTA就是买商品期货,或者认为只有当商品市场有一波大行情时,CTA才会有很好的业绩。其实这些理解都略显片面。

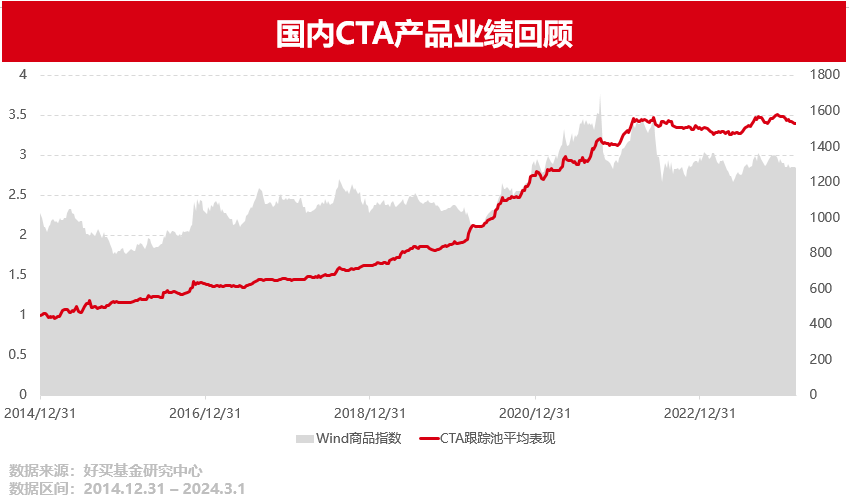

下图是好买跟踪的CTA管理人2015年到2024年2月的业绩表现。图中也标出了相应时期商品指数的走势。可以看出,CTA产品整体业绩与商品市场环境有关,但也并非是简单线性的,商品涨,CTA就涨,商品跌,CTA就跌。

商品期货与股票不同,股票底层是上市公司的股权,股票的定价也会围绕股权的价值,且长期来看,股市整体收益会与名义GDP增速相当,所以投资股票基金,一方面买经济体量的系统性增长,一方面买管理人选股和交易股票的能力。

而商品期货只是单纯的、用以交易商品的一纸合约。所以CTA管理人带给投资者的价值,一是他们交易商品期货的能力,二则是他们的风控能力。我们配置CTA时的思路,与配置传统股债资产的思路也应有所不同。买入CTA产品,我们不应以CTA的底层持仓来理解和定位这个产品,而应以管理人的策略能力、风控能力来定位产品。

买CTA,不是买大宗商品,买的其实是一个策略有效、风格稳定、能在商品期货市场持续攫取收益的优秀管理人。

这个管理人的业绩波动,取决于他的策略特征,商品市场环境适宜时,会有亮眼表现,环境不利时,会有波动和回撤。

总结而言,买CTA不是简单的买大宗商品,而是买管理人交易大宗商品的能力和风控能力。我们应明确管理人的策略实质,理解其适应的环境与难以发挥的时期,才能让业绩可理解、可预测、可期待,从而更好的利用CTA这个投资工具。

困惑三

CTA与低风险资产究竟是什么关系

许多投资者配置CTA时,将其视为低波动、低风险产品来投,对回撤容忍度不高,或是希望每年都能有正收益。

其实CTA是一类颇为特别的资产,它的回报特征与股票、债券等传统资产很不一样。CTA的业绩分布并不均匀,一些年份会是小涨、不涨或小跌,而后某个年份突然业绩爆发,把这几年落下的钱都赚回来。通俗的讲,就是可能“三年不开张,开张吃三年”。

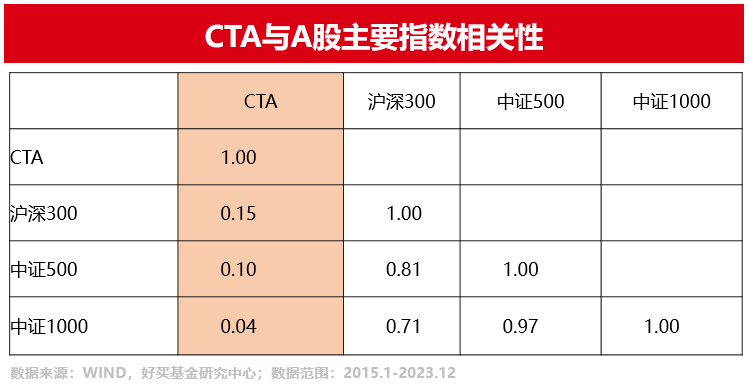

CTA的另一个特别之处,是其与传统资产的低相关性。如上文所述,买CTA买的是管理人的策略能力和风控能力,这两种能力与宏观大环境关联不大,所以CTA长期以来展现出了独立于股票资产的走势。

以上两大特征,使得CTA的布局思路既不同于高波动高收益的风险资产,也不同于防御导向的低波资产。CTA应该视为一种配置型资产,即长期配在那里,不一定哪个年份业绩就会突然爆发,在股票、债券等资产出现波动时,CTA不一样的表现也会提升组合的韧性。

所以,CTA不应被视为进攻资产也不应被视为防御资产,它应该是我们在配置完这两者之后,用以改良投资组合的工具。既然配置是它的功能也是它的目的,那就可以淡化“什么时候买”这个择时问题,而应该重视“你有没有配”这个组合构建问题。

总结以上,我们结合CTA投资中常见的三个困惑,再次思考了这类产品的配置意义。在投资者对CTA的热情渐退,大家逐渐忘记这种资产的时候,我们尤其需要意识到,当我们追逐国内债券牛市、追逐境外股市牛市的时候,我们的资产配置组合,是否做好了应对波动的准备。

还可输入200字