九年前的2015年8月11日,央行正式宣布人民币对美元汇率中间价报价参考银行间外汇市场收盘汇率。

这一调整意味着始于2005年7月21日的有管理的浮动汇率机制,转向了弹性更大的双向浮动机制,也使得人民币兑美元汇率中间价机制进一步市场化,能够更加真实地反映外汇市场上的供求关系。

从此以后,除了外贸行业,参与境外金融市场的投资者们也开始不得不考虑汇率波动对跨境投资带来的或正面或负面的影响。

双向波动的烦恼

如果从历史数据来看,人民币对美元在2005年7月至2015年8月的整整十年时间里,基本处于单边升值状态,而在当时面临汇率升值烦恼的更多的是国内的外贸企业。

汇率升值意味着,在不借助汇率风险对冲工具的情况下,企业赚取的美元收入结算成人民币时将出现减少。

十年间,人民币汇率从汇改前的8.27一路升值至6附近,期间人民币升值幅度超过了20%,平均每年升值幅度超过2%。而在2015年汇改之后,人民币汇率开启了双边波动模式,且波动幅度并不算小。

图表1:美元兑人民币汇率走势

数据来源:Wind,好买基金研究中心整理;数据时间:2001/07/01~2024/08/09

从汇率走势上看,2015年以来人民币经历了2次明显的升值行情:

第一次为2017年初至2018年初,人民币对美元升值幅度超过10%,汇率水平从7附近一路升至6.2左右。当时人民币升值的原因主要是境内跨境资金流出监管加强,以及境外人民币利率飙升、美元回调等因素的影响。

第二次为2020年5月至2021年5月份,由于新冠疫情冲击,中美两国经济表现出现错位,国内出口金额和贸易顺差大幅超预期,人民币明显走强,期间美元兑人民币汇率水平从7.2附近升至6.3左右,升值幅度再度超过10%。

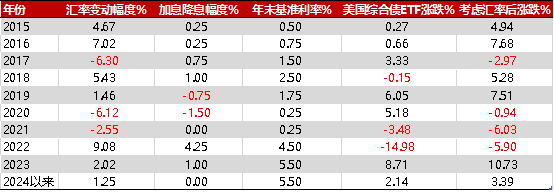

图表2:2015年以来美元兑人民币汇率变动幅度(%)

数据来源:Wind,好买基金研究中心整理;数据时间:截至2024/08/09

2015年汇改以来的九个完整年度,其中有6个年度人民币处于贬值状态,3个年度处于升值状态。

从投资者以人民币投资海外美元资产的角度来看,多数年份人民币兑美元汇率变化是带来了正向收益贡献的。

近些年来,不少投资者开始配置海外资产,股票、债券均有所涉及。而债券由于本身预期回报不高,对汇率波动较为敏感。

如果以美国综合债ETF为例,不难发现,由于2022年美国激进加息,美元债出现大幅回调,但同时人民币贬值也带来了9.08%的汇率收益,使得以人民币投资美元债资产的整体亏损大幅下降,不少QDII公募债基在2022年也依然录得了正收益。而对比期间累计收益表现,该指数ETF近十年间的累计回报仅有5.84%,但在人民币计价下的累计回报则达到了24.45%。

图表3:2015年以来人民币汇率变动、美联储加息情况及美元债表现

数据来源:Wind,好买基金研究中心整;数据时间:截至2024/08/09

锁汇还是不锁汇

7月底、8月初,由于人民币汇率短期内快速升值,不少持有QDII、QDLP、互认基金等跨境债券产品的投资者,无疑经历了煎熬的两周。

由于美国通胀和就业数据低于预期,加上日本央行开启加息操作等原因,美元指数7月底明显走弱。尽管国内央行意外下调公开市场操作利率,贷款市场报价利率也再次下调,但人民币反而出现了升值。美元兑人民币汇率从前期的7.28快速下探至7.11,升值幅度超过2%。

而与此同时,美债收益率在通胀和就业数据的带动下,也出现了一波快速下行。10年期美国国债收益率从之前的4.28%快速下行至3.8%以下,降幅达到50BPs,对应的资本利得约4%。

不难看出,在这次汇率升值和利率下行的双重因素影响下,那些久期相对较短的境外美元债产品,更加容易出现亏损,而久期相对较长的基金反而因资本利得相对更高,亏损幅度相对更小,甚至有望实现正收益。

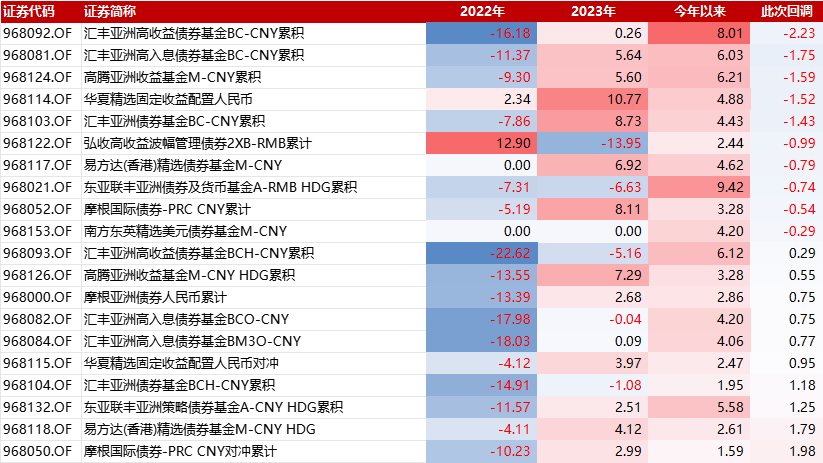

图表4:香港互认基金人民币份额(债券型)业绩表现(%)

数据来源:Wind,好买基金研究中心整理;数据时间:截至2024/08/09,回调时间区间2024/07/24至2024/08/05

此次调整中,除了部分久期相对较长的产品受影响较小,做了锁汇操作(汇率对冲)的基金也有不少获得了正收益。

借助远期汇率合约,锁汇的基金份额能够较好地规避人民币汇率升值带来的风险,但同时也将放弃人民币贬值带来的额外收益。

由于当前美元利率水平显著高于人民币利率,导致1年期的美元兑人民币远期汇率买入价达6.89(中国银行官网8月7日报价),相对即期汇率这意味着锁汇的成本超过3%,甚至接近4%。而对于债券型基金有限的预期收益而言,锁汇的成本无疑过于高昂。

锁汇,当前成本过高;不锁汇,则将暴露汇率风险。到底是否应该锁汇的基金份额,对于很多以人民币配置境外美元债资产的投资者而言是一个两难的问题。

汇率与美债的相关性

基于当前美国通胀和就业等经济数据的表现,美联储后续开启降息操作将是大概率事件。投资美元债资产,一方面能获得较高的利息收入,另一方面则有望获得收益率下行带来的资本利得。

然而,在降息的背景下,人民币兑美元通常升值的可能性较高,投资者通过QDII、QDLP、互认基金等方式配置美元债,在不锁汇的情况下,将不得不面临人民币升值的风险。

从2015年8月11日汇改以来的统计数据看,美元兑人民币汇率与10年期美国国债收益率之间的相关系数为0.49,属于中等程度相关水平。当美债收益率下降时,人民币往往也是升值的。

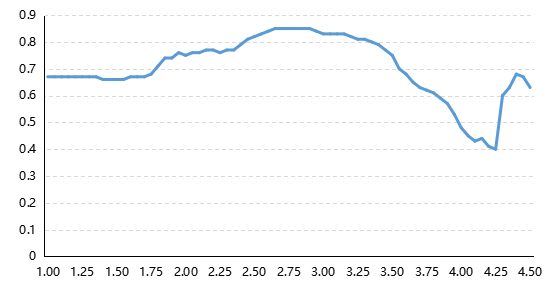

但如果进一步区分的话,可以发现,在不同美债收益率水平之上,二者之间的相关性强弱会出现一些明显的变化。当10年期美国国债收益率在2.4~3.4%以上的时候,其相关系数高达0.8及以上,而在3.4~4.2%以上时,其相关性显著降低,最低时仅有0.4左右,但在4.4%以上时又升至0.7附近。表明在不同美债利率水平之上,美债与人民币汇率之间的相关性会出现一些明显的变化。

图表5:人民币汇率与不同10年期美国国收益率之间的相关性

数据来源:Wind,好买基金研究中心整理;数据时间:截至2024/08/09

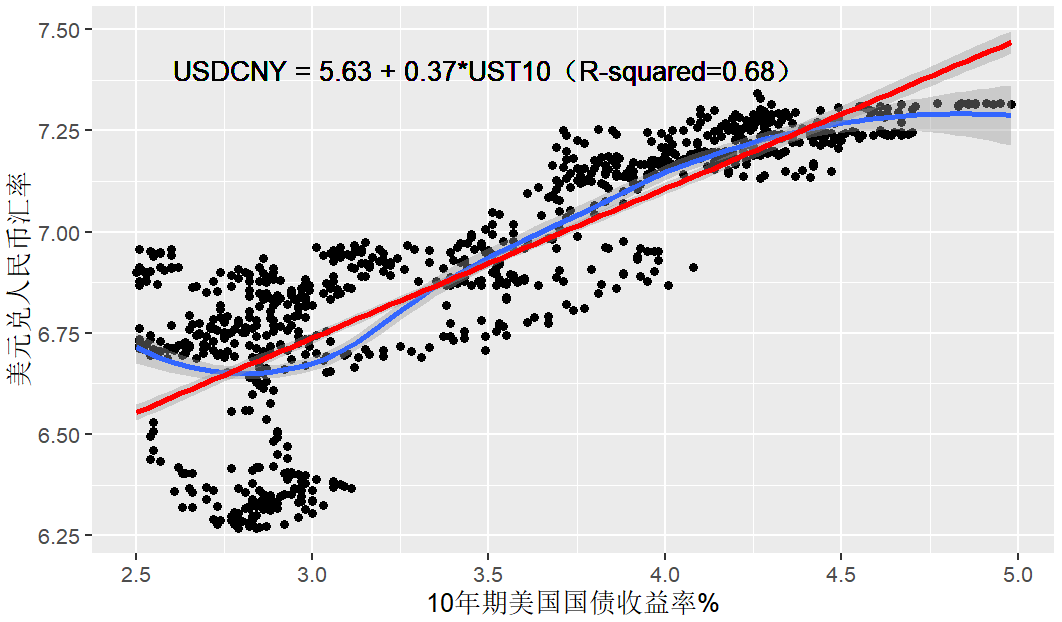

如果以历史数据进行刻画,通过简单的回归分析,可以很容易建立人民币汇率与10年期美国国债收益率之间的定量关系。

以美债收益率在2.5%以上的数据样本进行分析,回归结果显示:

其他因素不变情况下,10年期美国国债收益率每变动1个百分点,美元兑人民币汇率平均而言将同向变动0.37,对应汇率的波动幅度为在5%左右。如果美债收益率按照4%、3.5%和3.0%测算,则对应的汇率水平分别为7.11、6.93和6.74。而当美债收益率下行至3.0以下,不难发现,二者之间的线性关系将变得不太稳定,正相关关系也在减弱,人民币兑美元既可能升值,但是贬值的概率也在上升。

其背后的一种解释可能是,当10年期美国国债利率大幅下行时,美国国内经济往往也出现了一些问题,而中美的经济关联度较高,此时国内经济也容易受到美国经济下滑的影响,进而引起人民币相对贬值。

图表6:10年期美国国债收益率(2.8以上)与人民币汇率之间回归关系

数据来源:Wind,好买基金研究中心整理;数据时间:截至2024/08/09

跨境基金产品为境内投资者参与海外美元债投资提供了便捷的渠道,但其中也存在不少风险。

不锁汇存在汇率升值风险,而锁汇的成本又会对收益将造成不小的侵蚀。单纯从收益计算的角度,如果汇率升至6.9左右,那么锁汇和不锁汇的预期收益差异其实并不大,当汇率显著高于6.9时,锁汇后的预期收益才相对好于不锁汇。在未来美联储降息的背景下,收益率下行带来的资本利得也将与汇率波动形成一定的对冲,从而抵消人民币升值带来的不利影响。

当前美国经济整体表现仍具韧性,出现大幅衰退的概率较低。而国内由于总需求不足,经济基本面的修复也依然面临着不少挑战。影响人民币汇率涨跌的核心因素最终还是两国经济基本面的相对强弱,从统计数据来看,美国经济并没有想象中的那么脆弱。

对于人民币升值的担心是合理的,但认为人民币将出现大幅升值而过于忧虑则大可不必。

还可输入200字