想要在充满变数的当下做好投资,全球配置的重要性不言而喻。而境外市场中,国内投资者相对更熟悉的可能就是美股了。美国作为世界超级大国之一,其经济体量与科技潜力皆具优势,金融市场历史悠久发展成熟,股市更是体现出“牛长熊短”的特征。

在上期“国别系列解读”文章中,我们分析了当前美股的配置价值(终于倒车接人!现在是投资美股的时机吗?)。经历了9月以来的短期急跌后,美股开始出现反弹势头,让许多投资者想在降息到来之前,也搭上美股这趟“车”。

不过投资美股涉及资金“出海”,还会面对众多的产品种类,可能会让我们感到无从下手。本文就以基金为例,盘点配置美股的不同方式,帮助投资者更好的参与美股机会。

投资美股第一步:币种选择

进行全球配置,有一个关键问题无法回避,那就是投资币种。如果我们想配置美股,就需要用到美元。

这里的美元,可以是投资者通过设立境外账户,自己换取美元进行交易。也可以是投资者通过人民币购买QDII或QDLP基金,基金管理人将募集到的人民币换成美元进行交易。这种情况下,投资美股不会占用个人换汇额度。

用人民币投资境外资产,最大的优势是省去了境外开户和交易的流程,相对比较便捷。不过在投资标的选择上,或多或少还是会受到一些限制。如果我们想要实现更全面的全球配置,可以考虑通过美元配置境外资产,从而拥有更丰富的投资选择。

投资美股第二步:标的选择

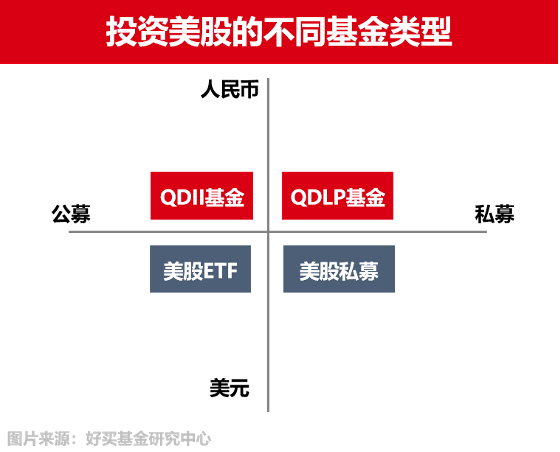

如果我们按公募基金和私募基金两个产品类别来划分,投资美股可以有四种选择:①QDII基金,相当于“境外版公募”;②QDLP基金,相当于“境外版私募”;③美股ETF基金;④美股私募基金。

需要注意的是,从投资底层的角度来看,QDII和美股公募ETF类似但范围可能更窄,QDLP和美股私募基金类似但范围可能更窄。

下面我们就来具体看看这四类基金的特点。

1、人民币+公募:QDII基金

QDII基金由国内公募基金发行,参与门槛低,购买流程也非常简单,即使有10块、100块的闲置资金也可以进行投资,适合普通个人投资者。但近年来随着产品热度上升,开始面临额度稀缺的问题。

2、人民币+私募:QDLP基金

QDLP由境外基金公司发行,相较于QDII,可投资的范围更广泛,包括策略更复杂的境外私募产品,如对冲基金。与此同时,QDLP的投资门槛也相对较高,更适合高净值人群或机构投资者。

3、美元+公募:美股ETF基金

对于美股这样长期趋势向上、发展成熟的市场而言,跑赢指数可不是一件容易的事情。因此,追踪指数的股票型ETF可以说是占据了美国公募市场的半壁江山。根据Bloomberg数据,截至2024年8月,美国的国内股票ETF规模已经超过51亿美元。

美股ETF具有交易灵活、选择多样化、低管理费率等特点,国内投资者较为熟悉的贝莱德、先锋领航等全球领先的资管巨头,都以美股ETF产品著称。

4、美元+私募:美股私募基金

如果除了指数beta外,还想获取更多优质企业的超额alpha,那就可以考虑美股私募基金。

经过长时间的发展和金融工具的不断创新,美股私募基金涌现了众多国际知名管理人。其中股票型私募通过更丰富的股票多头、量化指增等策略,弥补了被动型投资获取超额的不足。

而对冲型私募更是在全球范围内迅速崛起,成为金融市场不可忽视的中坚力量。在美国股市中的交易量中,大约60%至75%是由量化交易算法所驱动的。

投资美股附加项:借道FOF产品

当然,如果投资者在挑选具体产品时,依旧感到困扰,那么借助专业机构之力,或许是一个更省时省力,且不失性价比的选择。

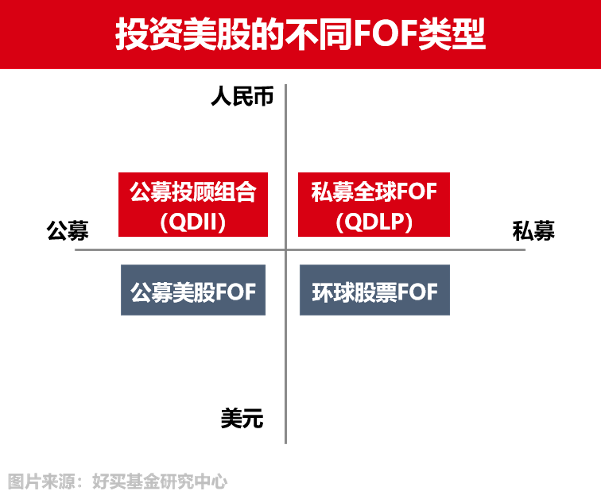

相应的,选择全球FOF时,从投资方式看,可以分为人民币FOF和美元FOF;从投资标的看,可以分为公募FOF和私募FOF。

1、公募FOF

(1)用人民币投资:可以选择底层以QDII基金为主的投顾组合型产品,起购金额低,申赎更灵活方便。但可能遇到的问题则是底层QDII的额度限制。

(2)用美元投资:可以直接选择底层是美元基金的FOF产品。美国FOF产业发展成熟,产品线多元化。同时基于人工智能的发展,近年来还诞生了一批智能投顾公司,通过线上模式,提供个性化的FOF配置建议。

2、私募FOF

(1)用人民币投资:私募全球FOF类产品的底层会配置QDLP产品,比起QDII起购金额更高,但额度更充裕,可以更充分的进行全球配置。

(2)用美元投资:环球股票FOF类产品少了在投资范围、外汇额度上的限制,真正实现对各类策略的全面覆盖。

此外,全球FOF产品可能除了主投美股,还会增加一些其他国家股市的配置,为投资者提供更分散、更灵活的资产配置选择。

彩蛋

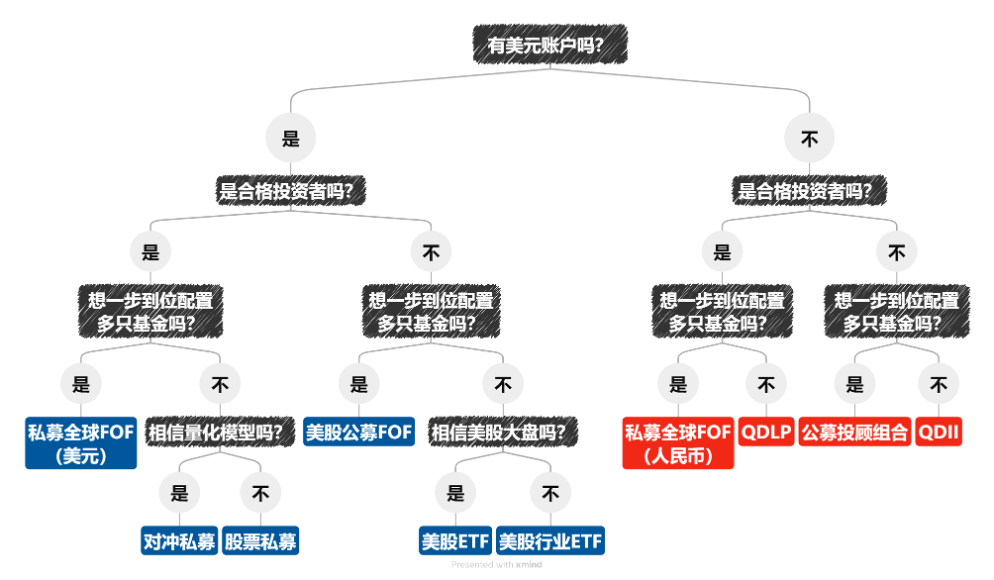

30秒自测,你适合哪种美股产品?

(以下内容不构成任何投资建议,仅供参考)

还可输入200字