“不要把鸡蛋放在同一个篮子里”,这是关于资产配置最耳熟能详的一句话,但资配远没有这么简单。

今天,新方程资配投资经理,就从经典的资配模型,带你走进资产配置的历史变迁,分享如何才能让你的资产配置“活”起来。

中庸的基金指数

今年以来,投资公募基金的投资者可能感受最明显的就是,主动基金经理明显跑不过宽基指数。

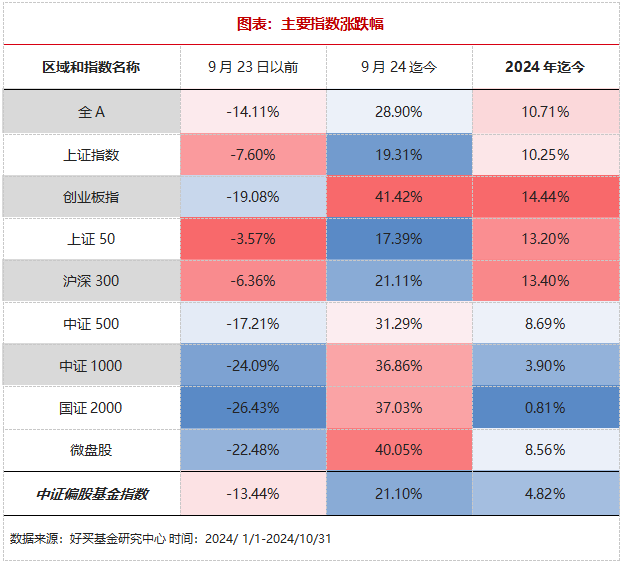

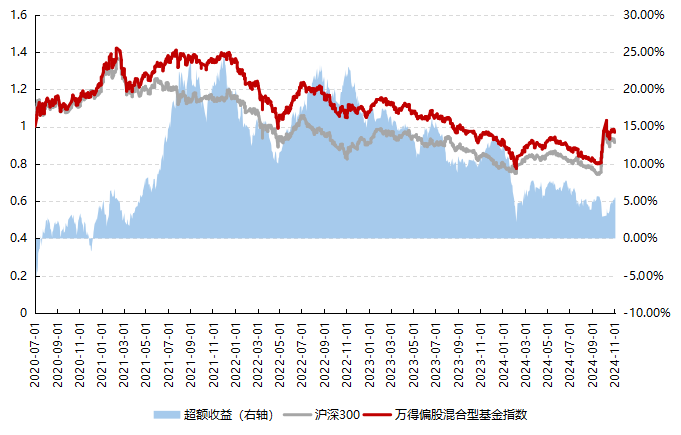

在9月24日市场开始大涨之前,基金指数(以中证偏股基金指数为例)的年内涨幅大概是-13.4%,在主要宽基中仅强于几个中小盘指数,显著落后沪深300、上证指数等宽基指数。

而在最近这一轮反弹中,虽然公募重仓的电子等板块表现较强,但整体反弹力度仅持平沪深300指数。

如果从年内的总收益看,基金指数的相对表现不理想。形象来讲就是,既没有提供向下的抗跌性(对标年内的上证50和沪深300指数),又没有提供向上的弹性(对标近期的中小创),整体较为中庸。

落寞的主动产品

当然,我们也看到投资者投票表达了对主动产品的嫌弃:

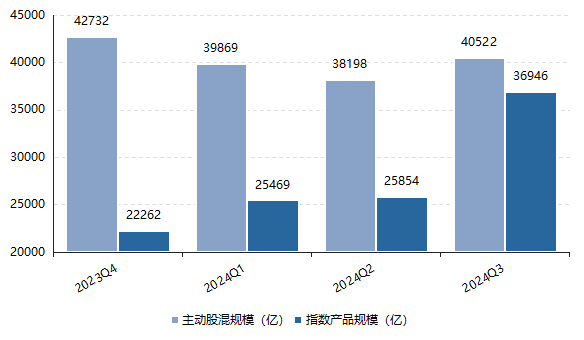

今年以来主动产品的规模(资产净值口径,下同)减少了接近4000亿,而指数型产品则狂飙接近1.5万亿,权益指数型产品的总规模从年初的2万亿出头大幅上涨至三季报的3.7万亿。

数据来源:好买基金研究中心

时间:2024/1/1-2024/10/31

市场虽然长期是称重器,但短期是投票器,当资金涌入指数时,螺旋效应使得指数更强。

这其实跟2020-2021年的主动基金牛市并无本质差别:

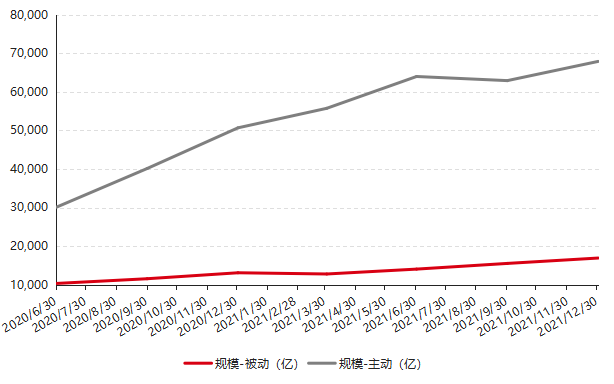

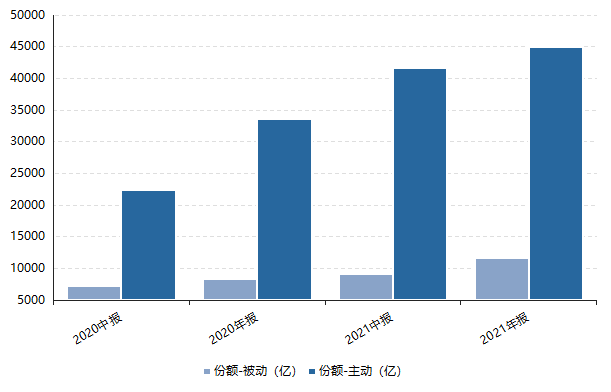

我们以2020年Q2为起始点观察,从该点到情绪巅峰的2021年年末,被动基金的规模增加6600亿,而主动基金则约增加了3.7万亿,从份额上看,被动基金增加约4400亿份,主动增加2.2万亿,分化极其显著。同时从偏股基金指数相对沪深300指数的累计收益可以看到,以2020年7月初作为起点,超额收益在2021年12月达到了峰值,随后震荡下行。

数据来源:好买基金研究中心

时间:2020/7/1-2024/10/31

整体来看,2020-2021年主动产品有多风光,现在就有多狼狈。

从2021年的顶峰迄今,偏股混基金指数相对于沪深300的超额收益从21%左右缩水到了5.5%,对于大多数购买主动产品的投资者而言,大概率持有期间会跑输沪深300指数,这无疑是令人沮丧的。

主动型产品超额到底了吗?

有人可能会问,主动型产品作为一个整体,其超额收益是否已迎来了阶段底部?我们认为未必,整体的观点可以概括为短期谨慎而中期乐观。

短期为什么偏谨慎呢?

这可能是由于一旦趋势形成就未必轻易结束,主动产品在过去三年积累了相当大的负反馈,过去的 “买产品就是买基金经理”回头看显得讽刺,信任链打破后重新修复需要较长的时间。

此外,当前市场整体的PB处于偏低水平,在高交易量的热烈氛围下,投资者直接买宽基没有任何心理负担,而指数天然的仓位领先,叠加A股历史上容易两头极化的特点,可能进一步巩固指数当前的优势。

那为何中期又保持乐观呢?

这主要来源于两个方面:

首先,市场经常矫枉过正,而由于宽基指数本身的构成原则,其容易自我强化并产生泡沫,这将为均值回归提供可能性。

其次,目前主动基金的周期在往下走,这导致公募主动产品端必然迎来供给侧改革和产品出清。

事实上我们已经看到,在过去规模有明显扩张且长期累计业绩处于前列的基金经理,其组合多呈现时间序列上稳定的中低估值的特征,这说明有不少优秀的主动基金的作用跟宽基指数恰好相反,指数是高举高打,而一些主动基金产品则是通过控制波动给持有人较为稳定的体验。

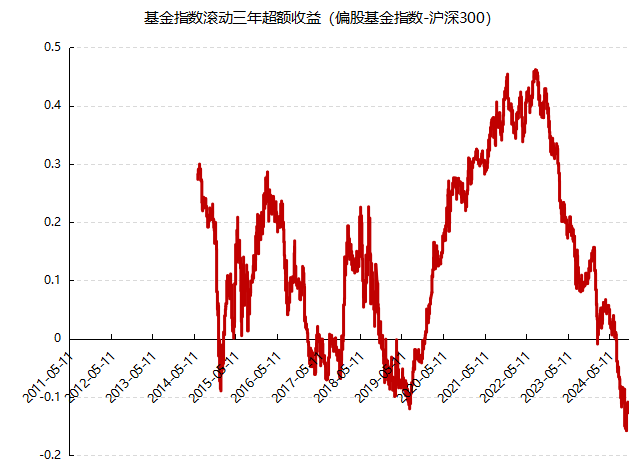

数据来源:好买基金研究中心

时间:2014/5/1-2024/10/31

最后,从滚动三年的超额收益表现可以看到,在经过一个激烈的过山车后,当前主动产品的超额收益已经突破了在2015年以及2019年-10%左右的阶段底部,虽然可能考察的时间周期较短,且当前和彼时的金融市场、生态环境已经大不一样,但仍然可以作为一个参考。

9月份最后一周的剧烈波动让我们充分认知到了A股均值回归的烈度,可能接下来主动产品作为一个整体可能仍然会面临无法跑赢指数的情况,但这也提供了充足的冗余去考察以及配置出清后留下来的优秀的产品,为下一轮周期做好准备。

还可输入200字