11月,在美国大选终于尘埃落定之后,一系列的剧烈波动再次冲击市场。

现货黄金在创新高之后迅速下跌近8%,本周有所反弹。与金价调整相对的,是美元和美债收益率的高歌猛进,近期非美货币承压,海外债市普遍下跌。

直接或间接导致上述波动的,无疑是那个众所周知的原因:特朗普又杀回来了!

上述提到的黄金、美元、美债,可以说是本轮“特朗普交易”中受到冲击较强的三类资产。本文我们一起来盘点下这几类资产近期的变化,以及如何影响我们的投资。

“特朗普交易”之一:国际金价回调,本周有所反弹

11月以来,现货黄金一度跌破2600美元/盎司,创9月底以来新低。本周反弹至2660美元/盎司附近。

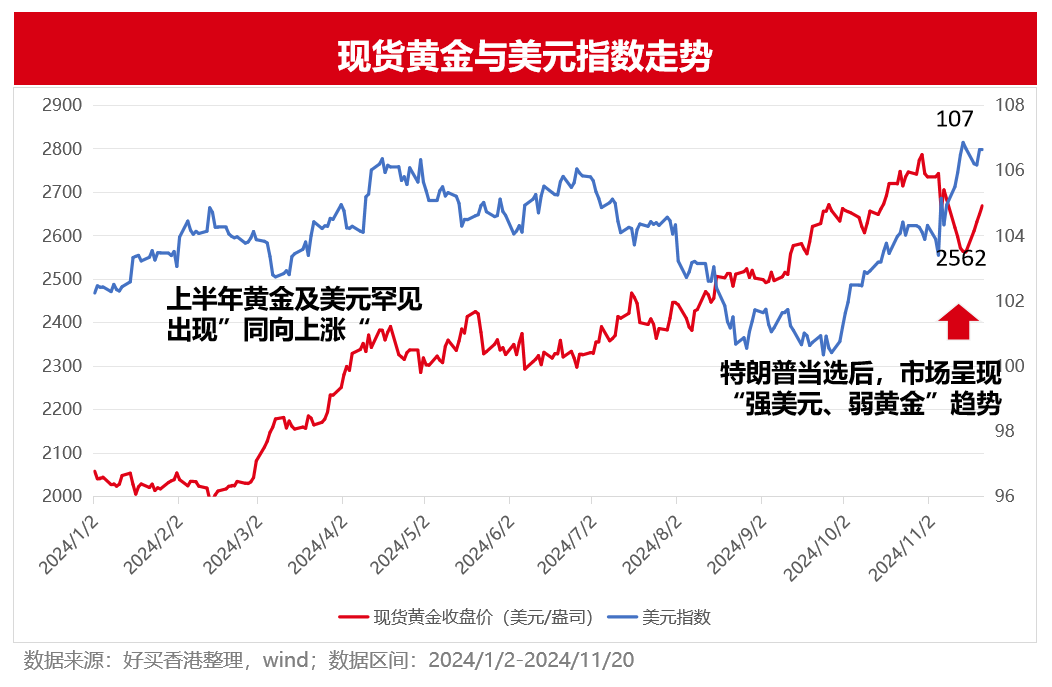

黄金无疑是“特朗普交易”中首当其冲的资产之一。在美国大选落地之前,国际金价一路上涨至2700美元上方,年内涨幅超30%,传统黄金的定价框架(即黄金和美元走势负相关)也一度被打破,但近期这一负相关关系再次回归。

从特朗普的政策影响来看,近期金价调整有以下三个逻辑:

从特朗普的政策影响来看,近期金价调整有以下三个逻辑:

①特朗普的减税政策有推升通胀的属性,降息的步伐可能放缓,市场利率的抬升会增加黄金作为非生息资产的机会成本,对金价形成压制。

②特朗普看好比特币等加密货币,比特币单价近期大涨至95000美元以上,创下历史新高,这类加密货币某种程度上是黄金的竞争对手。

③特朗普曾多次表示一旦当选将结束俄乌战争,地缘冲突有望得到缓解,黄金的避险属性可能有所弱化。

那么“特朗普2.0”时代,黄金会持续走弱吗?

复盘历史,在特朗普上一届当选初期的几个月内,黄金价格确实短期承压,但2017年初即重回上涨通道,因此特朗普上台并非影响金价的核心因素。

展望2025年,各国央行降息仍是确定性的趋势,这是推动金价继续走强的底层逻辑,特朗普“宽财政+再通胀”的政策也将提升黄金作为对冲工具的吸引力。此外,地缘政治风险、金融市场不稳定等因素仍长期存在,作为与股债等传统资产低相关性的另类资产,黄金在资配组合中的意义仍不可忽视。

“特朗普交易”之二:美元指数走强,人民币短期承压

与金价走弱相对的,是特朗普当选之后带来的“强美元”预期。

本周,美元指数仍在106上方,继续保持强势。此前最高突破107大关,一度创下去年10月31日以来的新高。

虽然美元指数篮子里只有6种货币,但它能影响到几乎所有货币的汇率。受美元指数走强的影响,非美货币显著承压,日元、韩元纷纷走弱,人民币汇率当前在7.24附近。

强美元的背后有两大推手:美国经济的韧性与“特朗普交易”。一是美国经济数据较为强劲,降息节奏有所降温;二是特朗普的关税和减税等政策均有着典型的“强美元”属性,选举落地后也再次助推美元上行。

往后看,人民币汇率短期仍可能出现波动,但央行对此已积累了较为充足的经验和准备,汇率长期将保持在合理的区间范围。对于已经持有美元份额QDII/QDLP基金的投资者来说,近期美元的升值也会对基金净值带来一定的汇兑收益。

“特朗普交易”之三:美债收益率飙升,海外债普遍回调

上周,10年期美债收益率一度飙升至4.4%上方,创下半年以来新高,受此影响,海外债市近期普遍回调。

9月美联储开启降息以来,美债收益率自3.6%的低点一路涨至4.4%上方,大幅上行近80bp。更直观一点来说,近期美债的表现几乎已经抹去了降息带来的利率下行效应。

按照正常的逻辑,降息之后美债收益率一般会下跌,为何此次反而大幅上行呢?一方面是由于此前降息预期存在抢跑的迹象,市场已经充分兑现利好;另一方面则是美国经济数据仍保持韧性,降息预期有所下调,特朗普的“再通胀”政策又再次强化了这一逻辑。

长期来看,降息的大方向仍然不变,而债券价格受利率变化影响更大。过往的降息区间内,美债收益率普遍也处在下跌区间,美债投资的胜率仍然不低。往后看,预计长端利率将会保持宽幅震荡,短期的利率冲高也可能带来一些交易性机会。

还可输入200字