随着美联储降息预期的升温,美债这类投资品再次迎来了难得的投资时机。在上期美债科普文章中,我们向大家介绍了美债的底层收益来源,以及降息周期为何会利好美债。(详见一文讲透,为何当前是投资美元债的黄金时期?怎么选?)

然而,在国内购买美债有着各种各样的门槛,既要专门开设海外账户,还涉及到换汇等一系列繁琐的操作,让很多对美债感兴趣的投资者望而却步。其实国内公募已经设立了不少投资于美债的QDII基金,今天我们就来盘点一下国内的QDII债基都有哪些类型,以及当前投资者应该如何配置。

什么是QDII债基?

如果你接触过海外投资,相信你一定不会对QDII基金感到陌生。QDII (Qualified Domestic Institutional Investors)的中文全称是合格境内机构投资者,近两年海外市场表现亮眼,QDII基金逐渐成为国内投资者较为青睐的一类产品。

QDII基金的资产类别涵盖股票、黄金、原油、REITs、债券和大宗商品等各类资产,而QDII债基则是主要投资于债券的QDII基金。对国内投资者而言,QDII债基是借道公募基金配置海外债券的一种途径。

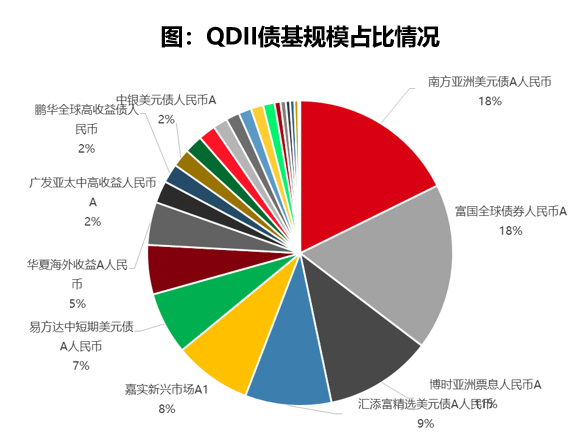

从规模来看,国内QDII债基总体市场规模不大,最新一期披露合计112亿元人民币,以人民币A份额计有25个标的。规模靠前的是南方亚洲美元债A人民币(19.8亿元)、富国全球债券人民币A(19.7亿元)等。

数据来源:WIND,2023.11,好买基金研究中心整理

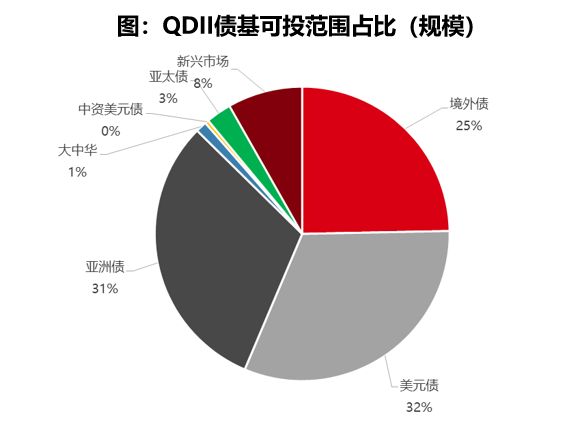

从投资范围来看,QDII债基的投资范围以美元债、亚洲债和境外债(非中国地区)为主。大部分基金并未在合同中约定标的信用等级,仅有4个产品约定了高等级/高收益策略。

数据来源:WIND,2023.11,好买基金研究中心整理

相对于国内债基而言,QDII债基的优势有以下几点:

①更便捷的海外配置

对境内投资者来说,直接投资海外的各类资产有着较高的门槛和繁琐的程序,而QDII基金则提供了一种更为便捷的投资方式。境内投资者借助QDII基金,可以在不兑换外币、不开设境外账户的情况下,直接使用人民币投资海外的各类资产。

QDII债基一般分为人民币份额和美元份额,多种类型份额的设置为投资者提供了更丰富的投资机会,也满足了投资者不同币种的投资需求。

此外,境内投资者每人每年只有5万美金的换汇额度,而配置人民币份额的QDII基金不会占用我们自己的换汇额度,因为其额度是来自于拥有QDII额度的公募基金。

②丰富组合的收益来源,分散国别风险

QDII债基主要投资于海外各类债券,如我们之前讲到的海外利率债、信用债、中资美元债等,都是QDII债基的投资标的。与境内债券的相关性较低,在投资组合中能够与境内资产形成有效互补,起到丰富组合收益来源的作用,QDII债基本身在国别上的分散,也有助于回避单一市场风险。

QDII债基是如何赚钱的?

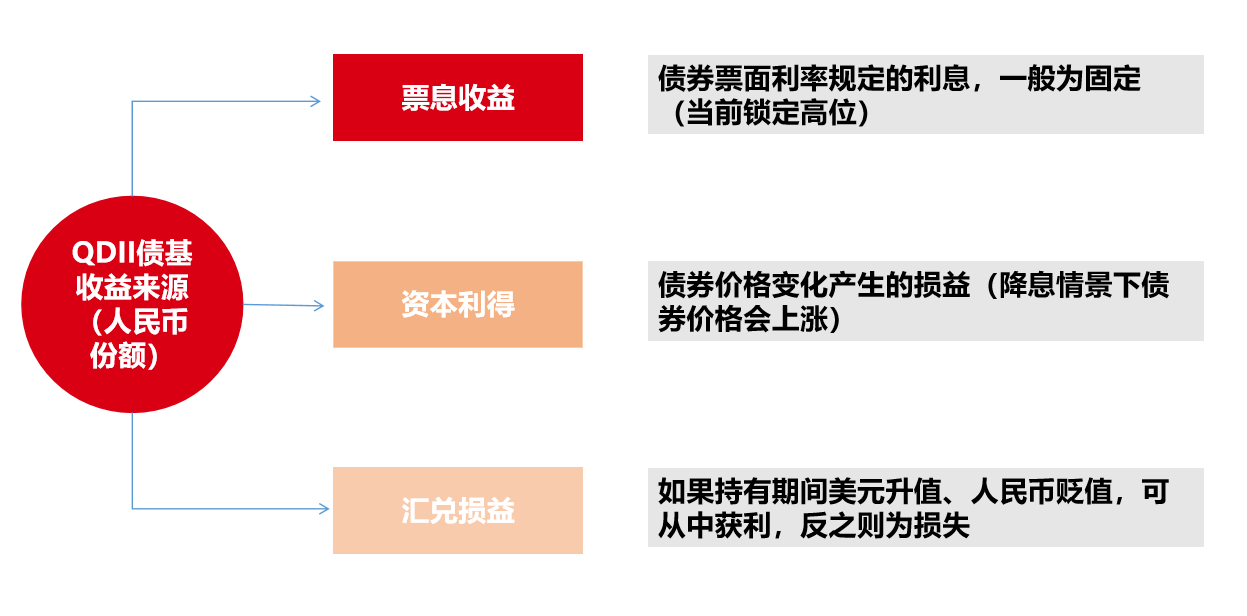

接下来我们再来看下QDII债基的主要收益来源。我们在上期文章中对美元债的收益来源进行了详细拆解,QDII债基的收益来源也是类似的,主要来源于以下几部分:

1)票息收入:债券票面利率规定的利息

海外债券和国内债券本质上是一样的,都是借款人借钱的凭证,既然是借钱就会产生利息。在借款方没有发生违约风险的情况下,持有债券到期后可以获得对应的票息收益,这是海外债基比较稳定的收益来源。

对美债来说,当前10年期美债收益率处于历史高位水平,所以现在购买美债的话,相当于提前锁定了当前的高票息,也就是每期的分红。

2)资本利得:债券价格变化产生的损益

债券的价格并不是一成不变的,它和债券收益率呈反向变动的关系。当债券收益率下行时,债券的价格会上涨,持有债券的债基就能通过买卖债券的价差从中获利。

对美元债来说,一旦美联储进入降息通道,债券收益率下降,价格上涨,就能够获取更高的收益。这就是为什么降息对于美债而言是极大的利好。

3)汇兑损益:汇率变化带来的损益

与国内债券相比,海外债券最大的不同就是会受到汇率变化的影响(上期科普文章默认投资者用美元直接购买美债,故未展开这部分损益)。如果投资者申购人民币份额的QDII债基,那么持有期间汇率的变动会直接影响债基的收益,即以下公式:

美元债投资收益(人民币份额)=票息收入+资本利得+汇兑损益

假设我们购买了人民币份额的QDII美元债,如果持有期间美元升值、人民币贬值,那么债基就能够获得美元上涨的汇兑收益;但如果持有期间美元贬值、人民币升值,那么债基就需要承担美元下跌的汇兑损失。

为了避免汇率波动对QDII债基的影响,部分基金管理人会进行锁汇的操作,可以将汇率波动的风险对冲掉。但是锁汇也会带来成本,这部分成本会侵蚀基金的收益。不同基金的锁汇策略有差异,当前锁汇成本年均在3±1%区间,这部分成本要从债基最后的收益中扣除。如果预期未来美元可能进入贬值通道,那么锁汇的QDII债基可能更具有吸引力。

如何通过QDII债基投资美债?

在当前美联储即将降息的背景下,国内投资者通过QDII债基配置美债确实是一种性价比较高的方式。那么,我们当前如何选择QDII债基呢?

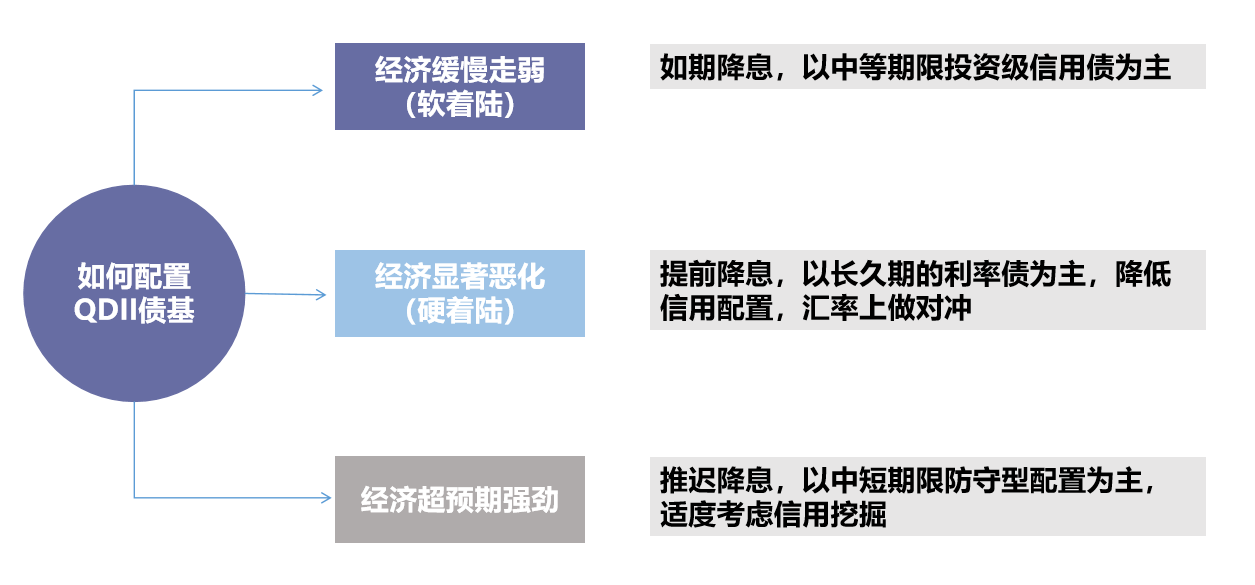

这里我们假设几种美国经济的走向情景:

①如果美国经济软着陆(基准假设),美联储在今年下半年开始降息,中美汇率双向波动,则配置QDII债基以中等期限投资级信用债为主,可根据风险偏上下调整至利率或适度进行信用挖掘。

②如果美国经济硬着陆(鸽派假设),美联储可能提前降息,美元贬值的风险较大。此时配置QDII债基应该以长久期的利率债为主,下调信用债的比例。如果申购人民币份额的QDII债基,汇率上需要做对冲的份额。

③如果美国经济持续超预期强劲(鹰派假设),降息时点推后,美债利率水平维持高位,美元持续升值/保持强势。配置QDII债基建议降低久期,以中短期限防守型配置为主,适度考虑信用挖掘。

总结而言,当前美联储降息拐点临近,QDII债基可能迎来难得的配置时机,但QDII债基同时也存在着汇率波动的问题,需要根据实际情况决定是否进行汇率对冲的操作,同时也要注意不同类别的底层债券对应的信用风险。投资者可以根据自己的风险偏好和具体情况,选择适合自己的QDII债基进行配置。

还可输入200字