3月,黄金、有色和原油的显著上涨点燃了大宗商品的交易热情,不少CTA策略抓住趋势从本轮商品行情中受益。近期,中东地区地缘冲突再起,全球避险情绪迅速上升,大宗商品价格随之波动。

CTA赚波动的钱、趋势的钱,往往在不确定中展现出独特的配置价值。近期,顺应大宗商品波动加剧和CTA业绩出现反弹,我们策划了CTA系列解读,目录如下:

1、从零入门CTA:《四张图,零基础也能快速掌握CTA》

2、进阶CTA资深玩家

3、一文解读境内CTA

4、一文解读境外CTA:《战争,通胀,飙升的境外CTA》

接下来,本篇文章将带你解锁CTA的进阶内容,包括:如何判断现在是不是买入CTA的好时候?在接触不同CTA产品时,诸如“短周期”、“趋势跟踪”的策略术语是什么意思?最关键的,怎么投资CTA才能获得理想的成果?

判断CTA盈利环境的三个关键

趋势流畅度、波动率、强弱分化度

投资中,我们总是需要一些“指标”来判断现在是否是合适的买入时机。比如投股票,我们可能会看上证指数。如果指数普涨,那么手里的股票基金大概率会是正收益。

商品市场也有代表大盘行情的对应指数,国内常见的例如南华商品指数、Wind商品指数。值得注意的是,CTA行情好不好,不能简单看商品指数涨得好不好。

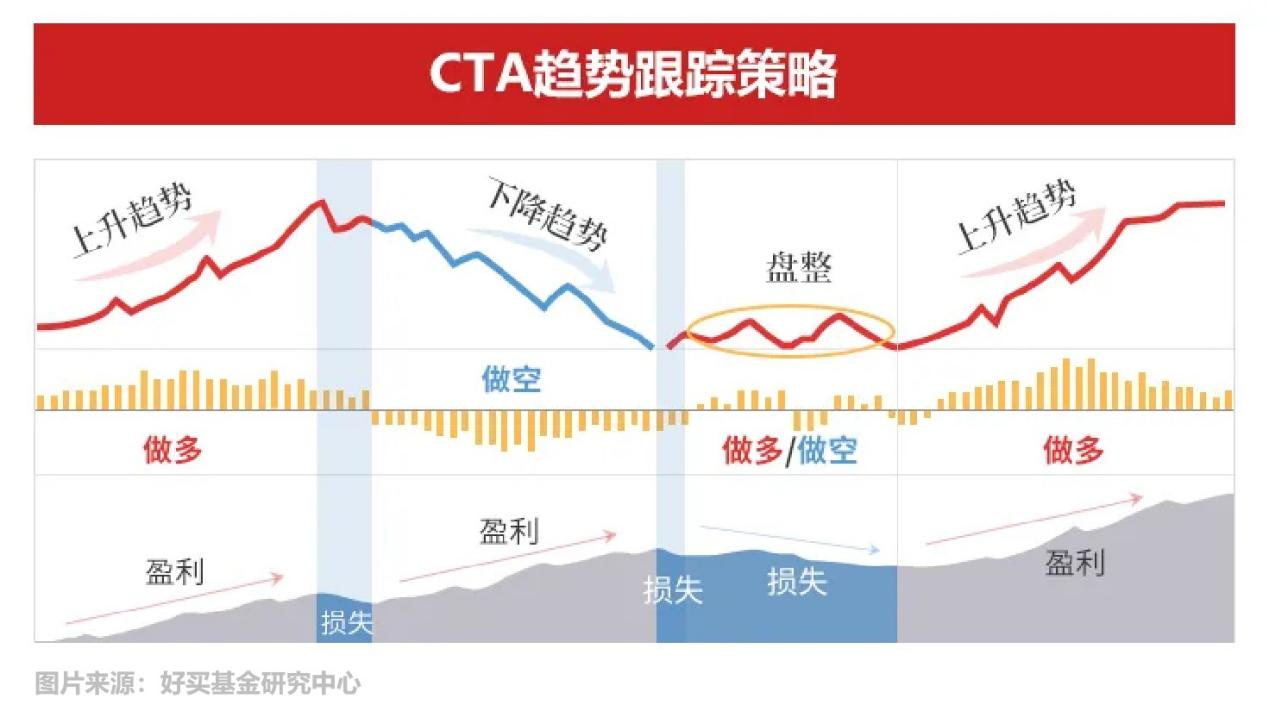

以量化CTA中最核心的趋势跟踪策略为例,管理人需要跟着商品上涨或下跌的趋势方向开仓,赚趋势的钱。因此,该策略赚钱的关键在于趋势是否流畅。如果趋势出现扭转,则CTA可能会有回撤,或是市场趋势不明时,CTA也会处在比较难赚钱的时期。

其次,CTA策略是一个偏好波动率的策略。在市场波动率处在上行阶段或者维持高波动时,CTA策略往往能够盈利。如下图2020年、2021年以及2022年初时,商品市场波动明显,CTA产品都有比较好的表现。

最后从结构上看,商品市场的不同板块间/品种间的行情也常常会演绎出差异。对于一些在截面上利用品种差异来获利的CTA策略来说,品种间是否存在稳定且连续的强弱关系也是我们观察这类CTA盈利环境的重要根据。

落实到具体产品,为什么同一个市场,我们会看到有的CTA涨了,有的CTA反倒下跌呢?这与CTA子策略及它们所适宜的市场环境有关系。

没有完美的策略

不同CTA策略偏爱不同行情

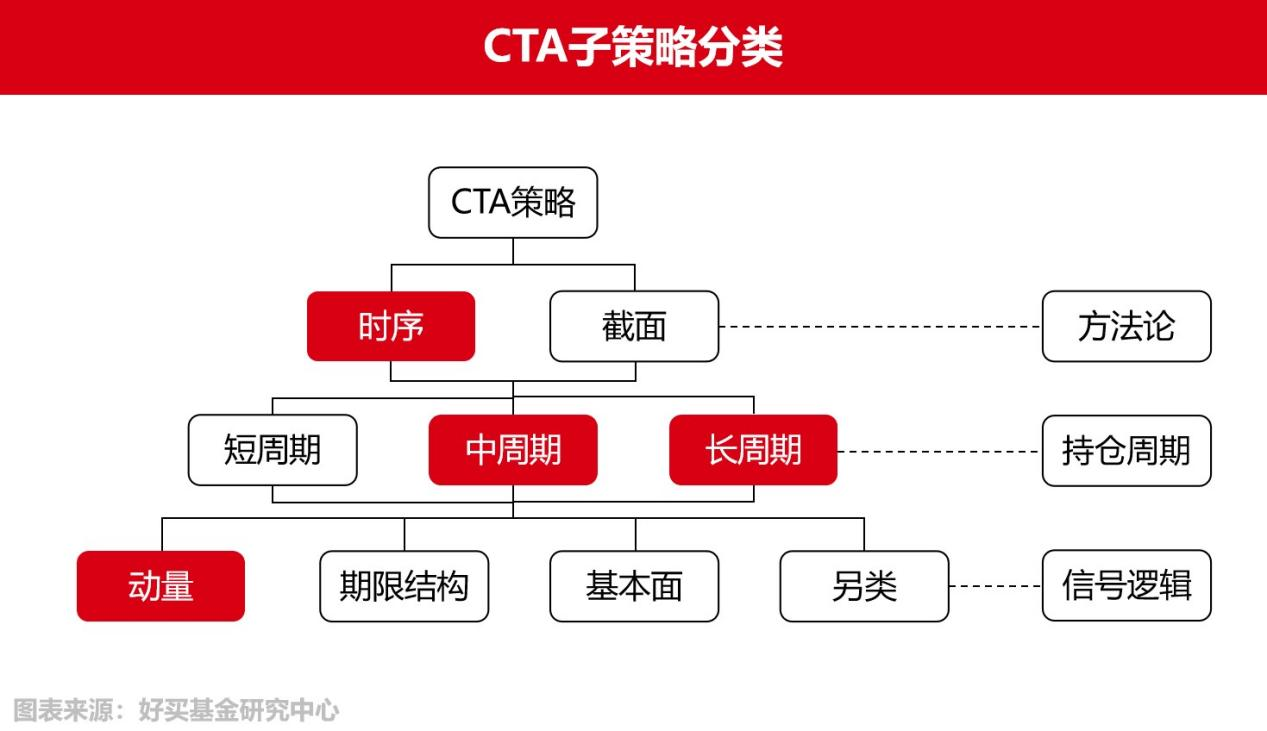

我们常见的CTA策略其实可以分为多种子策略类型。从方法论的视角出发,主流的CTA策略可以分为时间序列类和截面多空类。

时序策略看的是资产自身的表现;截面策略是对各种资产进行横向比较,然后做多强的、做空弱的。举个例子,在时序视角下,如果有50个商品期货品种都预期上涨,那么我们可以50个品种都做多;但截面视角下,即使50个品种预期都涨,也要挑涨得强的做多,涨得弱的做空。

时序和截面两个框架下,CTA策略又存在不同持仓周期,细分多种驱动交易信号逻辑(策略因子),例如:动量因子、期限结构因子、基本面因子等。

如上图,将方法论、持仓周期到信号逻辑从上到下进行组合,可以组合出N种不同的CTA子策略类型。境外CTA策略中最主流、管理规模占比最大的是中长周期趋势跟踪策略,即是时序-中长周期-动量的组合。

趋势跟踪策略跟随趋势方向开仓,赚趋势的钱。其中,偏长周期的趋势跟踪策略致力于捕捉大的趋势行情,收益往往具有“爆发性”。偏短周期的趋势跟踪策略则关注短期趋势变化,捕捉的是市场波动中小而频繁的交易机会。

截面策略根据不同的信号逻辑,做多强势品种,同时做空弱势品种来实现盈利。信号逻辑层面,动量策略关注前期涨跌趋势、期限结构策略关注品种的升贴水结构、基本面策略则可能关注供需情况等。总的来说,由于多空对冲后消除了单边的市值敞口,截面策略在震荡行情中发挥相对出色。

不同CTA子策略适宜的市场环境不同,收益也呈现出各自的周期性。以下,我们尝试总结出了最普遍的六类CTA子策略:

当然,以上子策略就像不同棋子。尽管不同CTA管理人有其擅长运用的主力策略,但用单一子策略类型去对CTA产品“贴标签”是不客观的。

事实上,CTA管理人还会根据策略容量、目标波动率、预期收益、信号强度等维度对各子策略的配比进行调整,形成自己的CTA策略组合,例如70%长周期趋势跟踪、20%期限结构、10%基本面量化策略。通过多策略、多周期、多品种的配置,进而丰富模型的收益能力。

持有CTA的正确姿势

理解短期波动,回归长期配置价值

CTA与传统股债市场低相关,长期维度下获得持续正收益的能力较强。然而CTA子策略多样,每类有其适宜的市场环境,收益也存在一定周期性。

因此,在投资CTA和选择具体产品的过程中,我们希望这两点能引起您的注意:

第一,于大多数人而言,对周期进行择时并非易事。所以选择CTA产品,最重要的是关注策略的长期有效性以及基金管理人的运营稳健性。

这里,我们有三个配置CTA的小建议:

(1)选择经过长期市场验证的优秀管理人。对于有长期历史业绩的CTA基金,无论是什么类型的策略,必然是经历了多轮市场周期,踩过很多坑又爬出来,也经历了模型充分优化和打磨后才站立在这复杂市场之上,值得长期配置。

(2)最好兼顾策略的分散性,避免单一策略持续逆风带来的回撤压力。这种情况下,策略更丰富多元的CTA FOF是一个比较好的选择。

(3)与其在大热时追高,不如在冷清时关注。商品期货行情常常不是连续的,两波行情之间可能隔着很长一段平淡乃至下跌的时期。从历史数据看,CTA每隔一段时间都会发生一定幅度的回撤,在CTA普遍回撤后是比较好的介入时机。

第二,选出好的CTA基金不是最难的,最难的是拿得住。一方面,我们需要理解CTA不同子策略的收益周期性,也要关注CTA仍是一个非常重要的组合风险分散工具。

所以,投资者对CTA基金的正确持有心态是,不要过于在乎它的短期净值波动,而是要以更长的时间维度去观察、判断策略的有效性。在我们的组合里,CTA策略已经成为不可或缺的一部分。

还可输入200字