近期美股有所调整,纳斯达克指数上周跌了5.52%,英伟达上周五大跌10%,跌幅有些吓人。早先地缘冲突的加剧与美联储政策的变数已开始打压美股情绪,而上周五,投资者对科技企业后续盈利的担忧,引发了更大幅度的波动。

持续火热的美股有所降温。对于国内投资者而言,已经布局了美股的人,可能对眼下波动有所疑虑。而伺机配置境外股市的人,或许在权衡这次回调是不是机会。

接下来,我们就来详细的分析下,当下境外股市应该怎么投?

境外股市

战术机会与战略意义并存

一、上行趋势大概率未终结

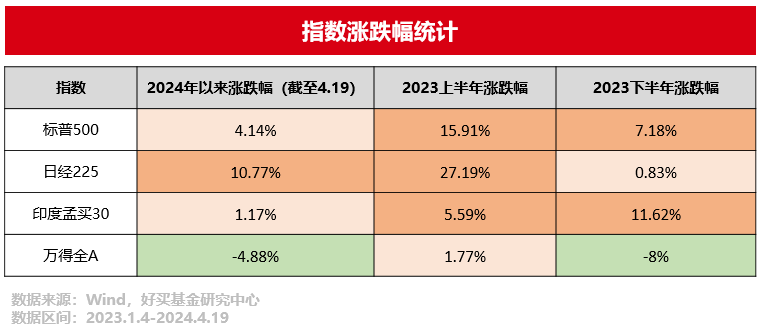

即便近期有所回撤,今年以来境外股市仍然有不错的涨幅。截至4月19日,标普500指数年内涨4.14%,日经225指数涨10.77%,印度孟买30指数涨了1.17%。

由上表可见,2023年上半年,美股已开始反弹。2023年下半年,美股有所波动,但随着美联储加息周期见顶,美国经济持续强于预期,美股继续上涨并创新高。

我们也曾一度提示美股的配置机会(详见:该不该“定投纳指”?以及A股VS美股,选哪个?)。但出于对境外市场的陌生,国内投资者普遍会犹豫是否追涨。而也正是在这种犹豫中,2024年以来,境外股市继续创新高。

对于近期美股的波动,我们延续过往的观点。行情不会一蹴而就,只涨不跌。上涨中会有阶段性和局部性的过热与调整。比如市场对美联储降息预期过高后,要消化新信息重回理性。比如投资者对AI企业的盈利过于憧憬后,也会有预期和情绪上的变化。比如会有地缘冲突这样的突发事件影响短期市场风险偏好。

但只要大的周期背景没有变化,只要降息终会开启不会缺席,只要强势的经济基本面与企业盈利看不到逆转的迹象,只要AI带来的商业变革与效率提升仍是大势所趋,那么美股向上的趋势难言终结。

所以这是中短期偏战术层面的判断:看近期美股波动,由情绪因素主导,而影响市场中期趋势的核心因素未见明显变化,可谓“旗未动,心在动”。这样的波动更可能是布局机会,而非系统性风险。

另一方面,从更长的时间周期来看,当前配置美股则有更重大的战略意义。

二、境外配置已成胜负手

美股给人的感觉是牛长熊短,起码上世纪80年代以来一直如此。1980至2023的44个年份里,标普500指数仅有10个年份是收跌的。

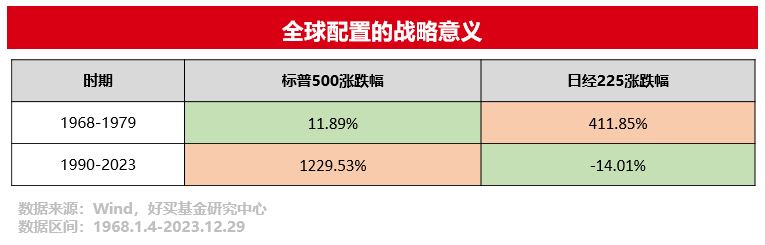

但再往前看,情况则不大一样了。1968到1979这12年时间里,标普500仅涨了11.89%,年化回报0.94%,甚至未跑赢货币基金。

这是美国经济的困难期,战争、滞胀等等因素使得股市十余年里收益低迷。然而,这段时期美国也有很成功的基金经理,许多人凭借深远的战略眼光,布局海外,斩获颇丰。1968到1979恰是日本经济的腾飞期,日经225指数12年间上涨411.85%,年化回报14.18%。全球配置帮助许多美国投资者度过了本土股市的艰难期。

而1990年开始,情况则完全反了过来。1990至2023的30余年时间里,日经225指数跌去了14%。而同期标普500指数则上涨1229.53%,年化回报7.85%。全球配置这一次又救了日本投资者。

长期来看,在一个持续发展的经济体中,股市的大趋势是向上的。但是,多长的时间才能称之为“长期”呢?

有时,经济的结构性问题,或是接二连三的多种扰动,会使一国股市10年甚至20年处于收益低迷期。

这种低迷期何时会到来,又将持续多久,很难预料,但我们为什么要将自己置于这种风险之中呢?

布局境外股市的战略意义正在于此。在特定的历史阶段,当单一国家长期处于资产荒或股市低迷期时,全球配置将是投资的胜负手。

总结以上,中短期来看,美股向上的趋势难言终结,短期调整主要由情绪因素主导,而非基本面因素的逆转,波动带来的更多是机会。

而看更长期,若投资者的风险资产仍集中于单一股市,那增配境外资产具有明确的战略意义。

那么,接下来的问题是,如何布局境外股市呢?

全球配置

更多的选择,更高的难度

国内投资者在布局境外股市时,往往被三个难题困扰:

1、不知道买什么。大量的产品,主动型、被动型、场内、场外、价值风格、成长风格等等,选择起来没什么头绪,也不敢轻易下手。

2、害怕追涨买在高点。如何衡量市场泡沫,何时进何时退,哪些波动是噪音,哪些波动是反转很难判断。

3、产品额度问题。投资境外股市涉及到资金出海,许多产品由于QD额度的限制,并非想买就能买。

全球配置无疑对每位投资者提出了更高的要求,投资者可以自己规划境内境外的资金,寻找并了解值得信任的管理人,并把握投资节奏。

与此同时,在配置境外股市时,FOF产品也能有效的降低投资难度。

比如我们的新方程团队打造的全球精选FOF产品,目的就是帮投资者解决买什么、何时买以及产品额度的问题。

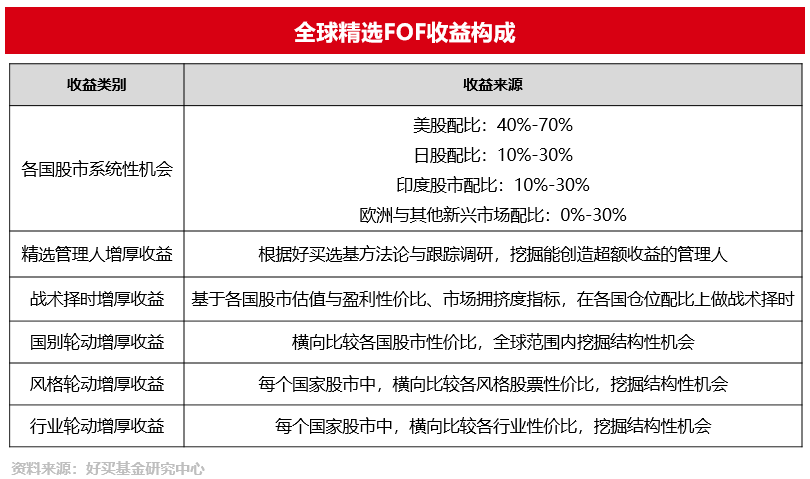

该FOF产品专注于境外股市,主要收益来源由以下几部分组成。

由上图可见,全球精选FOF的目标是满足投资者境外股市的配置需求,会以6成美股(战略配置中枢),4成日本、印度及其他国家股市的配比,帮投资者把握住境外市场的系统性收益。

与此同时,在系统性收益的基础上,FOF团队会从多个方面增厚收益。

比如基金投研团队通过深入调研与长期跟踪,力求选出在境外股市投资上有长期超额的管理人。

比如好买基于长期的权益市场数据分析与定量建模,打磨了一套独家的量化模型,跟踪全球股市的市场拥挤度、盈利估值匹配度与趋势动量强度,并以此调整各国市场的配置仓位(战略中枢±10%),战术择时增厚收益。

比如好买各条线的研究员会分工协作,在国别、风格、行业层面进行广泛覆盖与跟踪,挖掘最具性价比的结构性机会,增厚收益。

以上是解决全球配置买什么、什么时候买的问题。而在外汇与产品额度上,新方程FOF团队与多家具有QD资格与QDLP资格的管理人合作,额度限制较小,能充分满足投资者用人民币布局境外股市的需求。

总结以上,未来是难以预知的,而全球配置的意义正在于让我们能从容应对未来可能出现的各种情形。

与此同时,全球配置对投资者提出了更多的专业要求,而FOF产品的意义正在于将投资的难度降维。

新方程FOF团队希望通过长期的数据跟踪,定量总结规律;凭借专业人才的有效分工,定性把握机会;依托投研人力物力的持续投入,筛选挖掘出优秀的管理人,在境外市场的系统性收益之上,帮投资者找到超额、创造超额,将全球配置这件事,变简单、变高效。

还可输入200字